【2024年4月最新】カードローンおすすめ全32社ランキング!どこよりも詳しく徹底比較

即日融資、低金利、在籍確認なしなどの特徴ごとに、カードローンを紹介します。

カードローンと一口に言っても、消費者金融、銀行、信販会社など種類はさまざまです。審査のスピードや金利、借入条件、返済方法なども会社によって違うため、どのカードローンに申し込めば良いのか、迷っていませんか?

即日融資できるもの、金利が低いもの、無利息期間があってお得なものなどカードローンにはそれぞれ特徴があります。そこで、あらゆる角度から比較し、初めてでも安心して申し込めるおすすめのカードローンをご紹介します。

ライフスタイルや職業別のおすすめもご紹介しますので、ぜひ自分にあったカードローンを見つけてください。

女性 30代

おすすめカードローンと言えば断然プロミス。融資まで最短3分ととても早く、必要書類の提出など手続きが簡単なのがよかったです。

男性 30代

原則在籍確認なし、カードなしで最短即日融資!今日中にお金が必要になったときにかなり助かりました。

消費者金融カードローン5社は審査が早く即日融資も可能

スピードを重視するならやはり消費者金融カードローンがおすすめです。大手5社の概要をご紹介します。

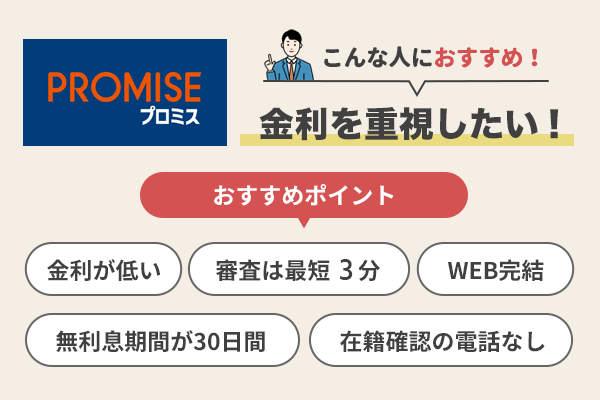

1.プロミスは融資まで最短3分で金利も低め

- 融資まで最短3分

- 在籍確認の電話なし

- 30日間無利息期間あり

- 上限金利が17.8%と他社より低い

- アプリローンが便利

以前のプロミスは「審査完了まで」が最短25分とうたわれていましたが、現在はさらに早くなりました。

審査結果はお申込完了から最短3分程度で、メールまたはお電話にてご連絡いたします。

なお、お申込いただく際には、本人確認書類が必要となります。

引用元:プロミス公式サイト

そして、審査が早いだけでなく、プロミスの利用が初めての人には、30日間の無利息期間がついています。

利用の条件はメールアドレスの登録とWEB明細を選択するだけです。上限金利が元々低いところに無利息期間が利用できるので、利息の支払いを少しでも抑えたい人におすすめです。

プロミスにはいくつかの借入方法がありますが、振込キャッシングが早くて便利です。

原則24時間365日土日祝・夜間を問わず振込手数料0円でご利用いただけます。

最短10秒程度でご指定の口座に振込が可能です。

引用元:プロミス公式サイト

実際に振込が早くて助かったという口コミも多いようです。

プロミスのフリーキャッシングについては、こちらの記事「プロミス審査」でも詳しく解説しています。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 18歳以上74歳以下 |

| 申込要件 | 安定した収入があること |

| 実質年率 | 4.5%〜17.8% |

プロミス 公式ページを見る

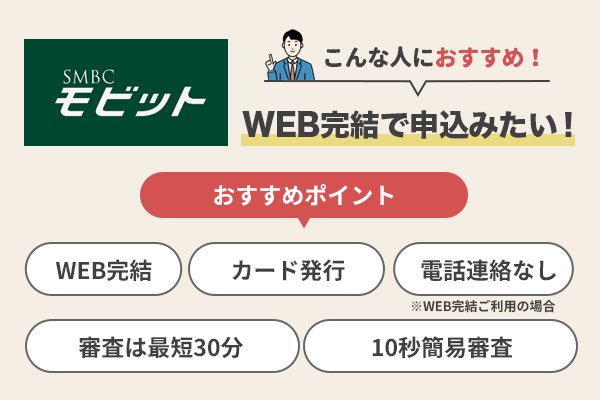

2.SMBCモビットは最短10秒で簡易審査結果表示

- 審査は最短30分

- WEB完結でカードレス、電話連絡なし

- カード発行も審査は最短30分

- 74歳まで申込可能(収入が年金のみの方は申込不可)

- 返済でTポイントが貯まる

年齢要件は74歳までと非常に幅広く、雇用形態に関わらず定期収入があれば申し込み可能となっています。つまり、アルバイト、派遣社員、パート、自営業でも申し込み可能ということです。(ただし、収入が年金のみの方は申込不可です。)

SMBCモビットは事前審査の結果が最短10秒でわかり、その後の本審査も最短30分です。

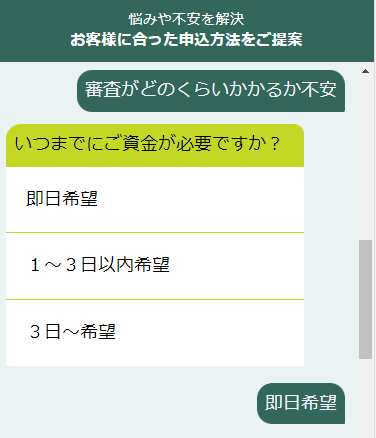

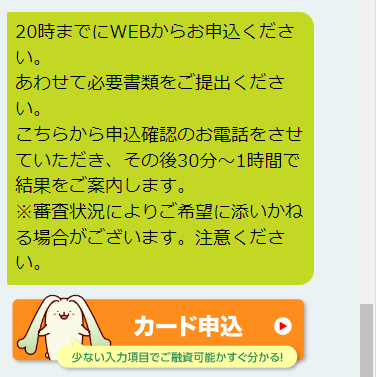

即日融資を希望する場合、審査にどのくらいの時間がかかるのか、チャットサービスでも聞いてみました。

- 現在の時刻:9時〜20時

- 近くに三井住友銀行内に設置されているローン契約機がない

という条件で問い合わせたところ、20時までにWEBから申し込み、必要書類を提出すれば30分~1時間で結果がわかる、と回答がありました。

特に急いでいる人のために、電話をかけることで優先的に審査を進めてくれるサービスもあります。

お申込み完了後、モビットコールセンターへ電話をかけましょう。

ローンカードを持っておきたいけれど自宅に送られたら困るという人には、コンビニで受け取るサービスもあります。

契約時の自宅宛郵送物なし!

モビットカードは、ゆうパックでご指定のコンビニ等に到着

土日祝日でもお好きな時に受取可能!

ローソン・ミニストップ・郵便局・はこぽすで受取可能

引用元:コンビニ等でカード受取

周囲に借入がバレたくない、という方には嬉しいカードローンです。

SMBCモビットカードローンについては、こちらの記事「モビット審査」でも詳しく解説しています。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上74歳以下 ※収入が年金のみの方は申込不可 |

| 申込要件 | 安定した定期収入のある方 |

| 実質年率 | 3.0%〜18.0% |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

SMBCモビット 公式ページを見る

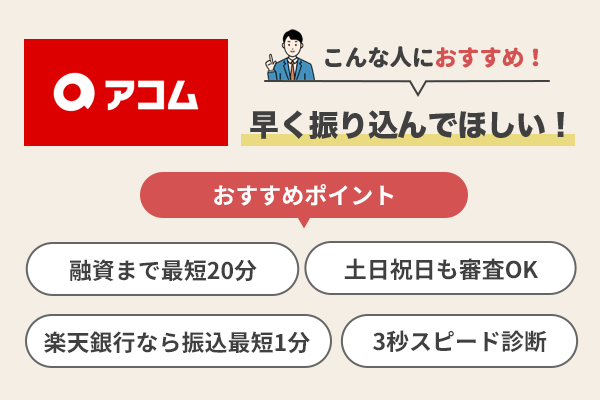

3.アコムは自動契約機「むじんくん」だけでなくスマホ借入も便利

- 最短20分融資も可能 ※1

- 30日間の無利息期間あり

- 原則、在籍確認なし ※2

- カードレス、カード発行どちらも便利

- スマホアプリで借入

※1 申込時間や審査により希望に添えない場合があります。

※2 原則、電話での確認はせずに書面や申告内容での確認を実施

アコムといえば自動契約機「むじんくん」でよく知られています。はじめてでも借りやすいと人気のカードローンですが、審査も早く、最短20分の融資も可能です。

気になる在籍確認も原則ありませんので、バレ対策が気になっている人でも安心して申し込めます。

Q.勤務先に在籍確認の電話がかかってきますか?

A.原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用元:【アコム公式FAQ】勤務先に在籍確認の電話がかかってきますか?

職場への電話連絡での在籍確認ではなく、申込時の提出書類や入力項目によって在籍の確認を判断するためです。

アコムの利用が初めての人には、30日間の無利息期間がついてきます。1つだけ、「契約日の翌日」からとなっている点に注意してください。実際に借りる日を決めてから契約したほうが良いでしょう。

アコムについては、こちらの記事「アコム審査」でも詳しく解説しています。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上 |

| 申込要件 | 安定した収入がある人 |

| 実質年率 | 3.0%〜18.0% |

アコム 公式ページを見る

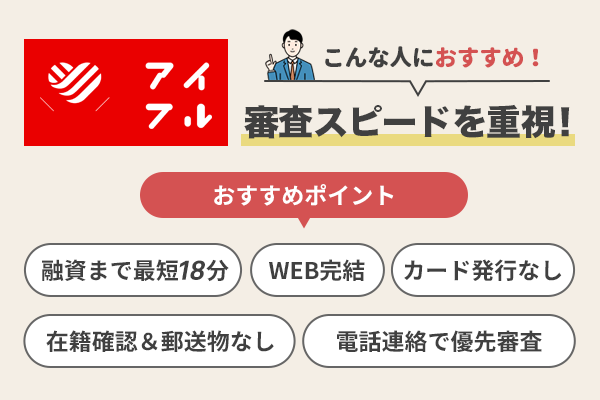

4.アイフルは在籍確認の電話なしで優先審査もしてくれる

- 最短18分で融資

- 電話をかけると優先審査してくれる

- 30日間の無利息期間あり

- WEB完結で郵便物なし

- 在籍確認の電話なし

アイフルは、とにかく審査が早いことで人気があります。在籍確認の電話もないので、土日に申し込んでも審査がスムーズに進みます。

Q.申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってくるのですか?

A.お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

引用元:申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってくるのですか?

特に急いでいる人のために、電話をかけることで優先的に審査をしてくれるサービスもあります。即日融資を希望するなら、ぜひ利用しましょう。

お申込みが完了後、【アイフル】カード申込・受付完了メールが届きましたら、お電話ください。優先して審査を開始します。

引用元:お急ぎのとき即日融資にも対応

また、契約の翌日から最大30日間の無利息期間が利用できます。

アイフルについてはこちらの記事「アイフル審査」でも詳しく解説しています。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上69歳以下 |

| 申込要件 | 定期的な収入がある人 |

| 実質年率 | 3.0%〜18.0% |

アイフル 公式ページを見る

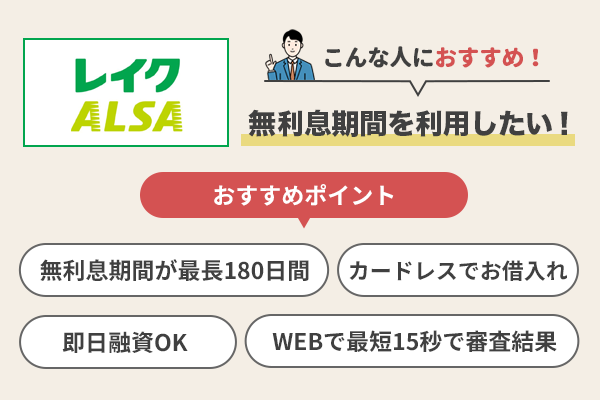

5.レイクは審査が早く選べる無利息期間もある

- 審査結果は最短15秒で表示

- WEBなら最短25分融資

- 平日21時までの契約完了で即日融資も可能

- 選べる無利息期間あり

- 電話連絡は対応が柔軟

レイク(旧レイクALSA)の審査はとても早く、最短15秒で仮審査の結果を表示してくれます。本審査がスムーズに進めば最短25分での融資も可能です。

Webで最短25分融資可能!

お急ぎでも安心!

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

引用元:お急ぎのお客さまへ(最短即日融資)| レイク

レイクの人気のポイント、それは選べる無利息期間があることです。 最長180日間の無利息期間が利用できるので、カードローンの利息が気になっている人も申し込みやすいでしょう。

具体的にどのくらい利息がお得になるのか、見てみましょう。

たとえば20万円の借入、月々8,000円の返済とした場合、60日0円(WEB申し込み限定)を選ぶと利息が5,798円もお得になるのです。

気になる在籍確認ですが、原則として電話連絡はしていないため、安心して申し込めます。

原則、ご自宅やお勤め先への確認はお電話ではおこなっておりません。

〜中略〜

お電話でのご連絡の際、男性か女性かなどの担当者のご希望がありましたら、できる限り考慮します。また、お電話でのご連絡が難しい場合は、書類を提出いただくことで代替の確認とするご相談も承っておりますので、フリーダイヤル0120-09-09-09までお問合せください。

引用元:

申込みしたときに、自宅や会社に連絡が入るのですか?

もし電話があるとしても、担当者の性別が希望できるなどかなり柔軟に対応してくれます。

レイクについては、こちらの記事「レイク審査」でも詳しく解説しています。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳以下 |

| 申込要件 | 安定した収入がある人 |

| 実質年率 | 4.5%〜18.0% |

クレジットカード会社・信販系3社のカードローン

消費者金融と比べると審査にやや時間がかかる場合もありますが、信販会社のカードローンは独のサービスや特典がついているのが特徴です。

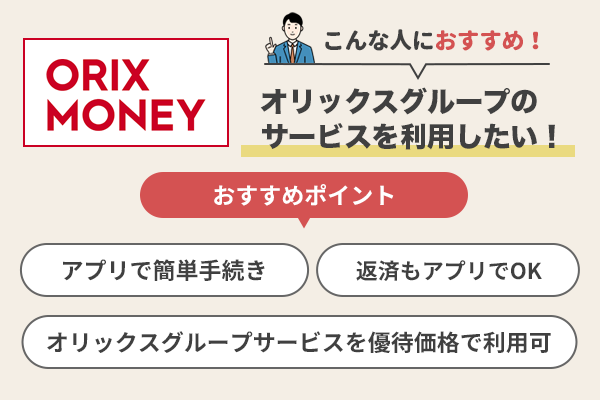

1.オリックスマネーはオリックスグループの会員特典が利用できる

- 申し込みはWEBのみ

- カードの発行なし

- 借入はスマホまたはパソコンから

- オリックスグループの会員限定特典あり

- 最大800万円までの融資限度額

オリックスマネーはオリックスクレジットのカードローンですので、会員限定の特典を利用できます。

- オリックスレンタカーの基本料金が優待価格で利用可能

- オリックスカーシェアの新規入会で月額基本料2か月無料などの特典を受けられる

- 個人向けカーリースの新規成約でAmazonギフト券を2,000円分プレゼント

このように、車をよく利用する人には、嬉しいサービスです。

オリックスマネーは、WEB申し込み限定のカードローンです。アプリをインストールすれば、スマホ一つで24時間365日、借り入れも返済もできてしまいます。

他にも、

- 振り込み融資の手数料が0円

- スマホATMでスマートに入出金できる

- 生体認証を登録すればログインも簡単

といったアプリならではの便利なメリットがあります。

審査は最短60分、もちろん申し込む時間帯によっては即日融資も可能です。

気になる在籍確認ですが、電話連絡が基本です。

お電話でご契約内容の確認をさせていただきます。また、在籍確認を兼ねまして、お勤め先へお電話をさせていただきます。

※お客さまのプライバシーには十分配慮し、オペレーターの個人名にておかけしますのでご安心ください。

※お電話での確認が難しい場合は、お申込後にご相談ください。

引用元:ORIX MONEY(オリックスマネー)

ただし、どうしても電話対応が難しい場合には相談にのってくれますので、連絡してみましょう。

オリックスマネーについては、こちらの記事「オリックスマネー審査」でも詳しく解説しています。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上69歳以下 |

| 申込要件 | 毎月定期的な収入がある人 |

| 実質年率 | 1.5%〜17.8% |

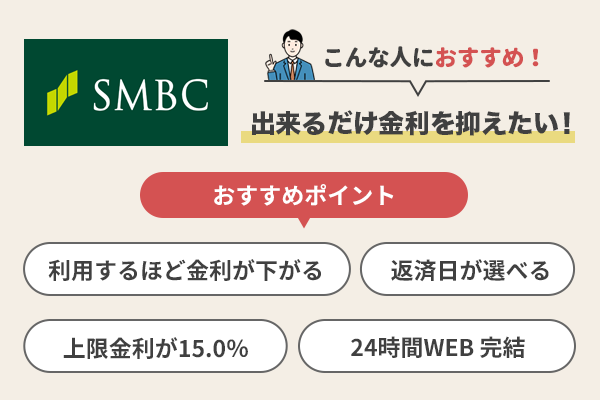

2.三井住友カードカードローンは返済実績に応じて金利が下がる

※三井住友カードカードローンは「SMBCモビット」ブランドと統合したため、2023年6月30日(金)をもって新規募集を終了しています。

SMBCモビットの特集ページはこちら → SMBCモビット審査ガイド。即日のコツ、落ちた人の特徴がやばい?

- 最短5分でカードを発行

- 初回振り込みサービスあり

- 返済実績に応じて金利引き下げ

- 最大3ヶ月利息ゼロ

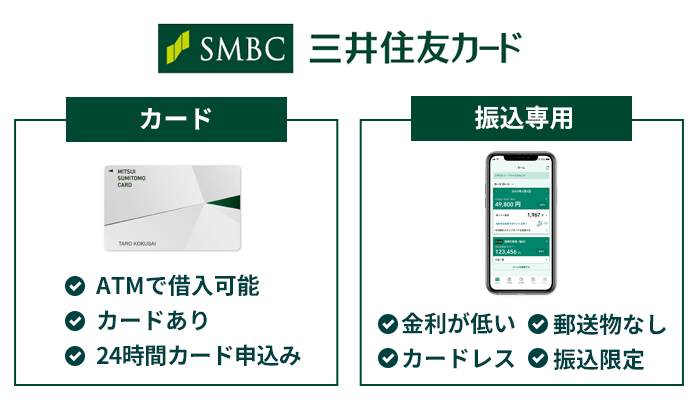

三井住友カードカードローンの基本情報は、以下の通りです。三井住友カードカードローンにはカードが発行されるカードタイプと、カードの発行なしで振込融資のみの振込専用タイプがあるため、それぞれについて確認しましょう。

| 種類 | カードタイプ | 振込専用タイプ |

|---|---|---|

| 金利(年) | 1.5%~15.0% | 年1.5%~14.4% |

| 利用限度額 | 900万円まで | 900万円まで |

| 最短審査時間 | 5分 | 5分 |

| カードの発行 | あり | なし |

| ATMでの借入 | 〇 | ✕ |

| 振り込みによる借入 | 〇 | 〇 |

| 郵送物 | あり | なし |

| 在籍確認 | あり | あり |

金利を比較すると、振込専用タイプの方がお得です。振込専用タイプはカードレスで借りる仕組みで、カードの発行がありません。郵送物をなしにできる代わりに、借入方法が振り込みに限定されます。

ATMも利用したい場合はカードタイプ、低金利で借りたい場合は振込専用タイプを選ぶとよいでしょう。

振込専用タイプの即時発行受付時間は09:00~19:30です。それ以外の時間帯では即時発行に申し込みできないので、注意してください。

ATMも利用したい場合はカードタイプ、低金利で借りたい場合は振込専用タイプを選ぶとよいでしょう。

三井住友カードカードローンのローンカードは三井住友ナンバーレスにも似たスタイリッシュな券面のため、カードローンを利用していると家族にばれにくいのもメリットです。

三井住友カードカードローン

三井住友ナンバーレス

申し込みの際には、以下の2種類からタイプを選びます。

- 即時発行で申し込む

- 通常発行で申し込む

即時発行で申し込めば、最短5分での審査も可能です。ただし、利用枠が50万円までになります。50万円を超える金額を希望する場合は、通常発行で申し込みましょう。

すでに三井住友カード株式会社が発行するクレジットカードを持っていて、Vpassに登録している人は、入力項目が少なく簡単に手続きできます。

申し込みには、通話可能な携帯電話または固定電話が必要です。

カードが到着するまで待てないという人のために、オンライン口座振替設定の完了など、一定の条件をクリアすると「初回振り込みサービス」を利用することができます。

初回振込みサービスとは

三井住友カード カードローンのカード受け取り前(最短当日※)に、ご希望額をご利用代金お支払い口座にお振込みします。

引用元:初回振込みサービス~カードお申し込み後、最短翌営業日にお借り入れが可能~ | 三井住友カード

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上69歳以下 |

| 申込要件 | 安定収入のある人 ※学生は除く |

| 実質年率 | 1.5%〜15.0% |

3.JCB CARD LOAN FAITHは一括払いがお得

- WEB完結可能

- カードが来る前に振込可能

- 金利が低い

- 1回払いにすると金利5.0%

JCB CARD LOAN FAITHは、クレジットカードでおなじみのJCBが運営するカードローンです。

JCBは日本初の唯一の国際ブランドとして長い歴史を持っていますので、カードローンに不安を感じている人でも安心して利用できるのではないでしょうか。

最短即日で審査が完了し、3営業日でカードを届けてくれます。もちろん、WEB完結が可能です。

カードの到着まで待てない人は、申し込み時にオンライン口座を設定するなど一定の条件をクリアすると、カード到着前に借入ができる「借入予約サービス」を利用できます。

カード受け取り前の借入も可能

カードローン「FAITH」申し込み時に、「借入予約サービス」を希望すると、審査完了後、カードの受け取り前にご希望の金額をお支払い口座で受け取れます。

引用元:JCBのカードローン「FAITH」

JCB CARD LOAN FAITHは、利用額と返済方法によっては元々低い金利をさらに下げることができるのも魅力です。

少額融資で一括返済をすれば金利は5.0%まで下がりますので、ほんの少しだけ借りたいという人におすすめのカードローンです。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上58歳以下 |

| 申込要件 | 毎月安定した収入のある人 ※個人事業主・パート・アルバイト・学生不可 |

| 実質年率 | 4.40%〜12.50% (キャッシング1回払いは5.00%) |

銀行カードローン11社は低金利や独自のサービスが魅力

消費者金融カードローンと違い即日融資はできないのですが、銀行カードローンは金利の低さが魅力です。

メガバンクだけでなく、地方銀行、ネット銀行などさまざまな銀行が独自のローンサービスを提供しています。

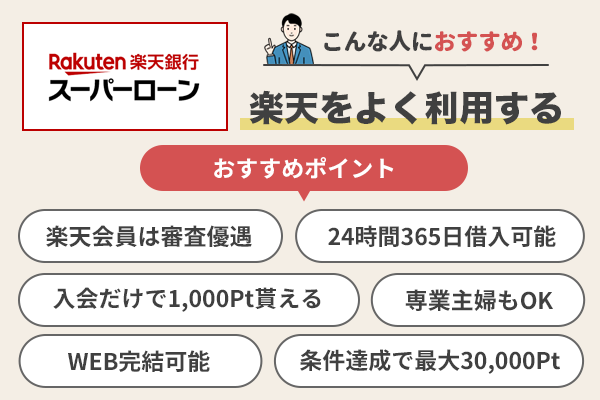

1.楽天銀行スーパーローンは楽天会員に便利なローン

- 楽天会員は審査優遇

- WEB完結可能

- 入会だけで1,000ポイント

- 条件達成で最大30,000ポイント

- 専業主婦もOK

楽天会員なら、楽天銀行スーパーローンが断然便利です。

楽天会員のランクが高いほど、審査が有利になります。

- レギュラーランク

- シルバーシルバーランク

- ゴールドゴールドランク

- プラチナプラチナランク

- ダイヤモンドダイヤモンドランク

ランクが高いほど有利になる可能性があるので、楽天市場のヘビーユーザーは審査に通過しやすいかもしれません。楽天カードローン審査時にランクが高いほど有利であることに変わりはありませんので、買い物を行う際は楽天を利用するのも一つの手段です。

また、楽天銀行スーパーローンは、専業主婦でも申し込みが可能です。仕事をしておらず、自分自身の収入がないためにカードローンの申し込みを諦めていた人でも、配偶者に安定した収入があれば申し込みできます。

(3)お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方

引用元:スーパーローン商品概要|楽天銀行カードローン

専業主婦の方が申し込む時に、自宅に電話がかかってくるのだろうか?と不安だと思いますが、専業主婦には在籍確認がありませんので安心してください。

審査の一環としてお電話にてご勤務先への在籍確認を行わせていただきます。在籍確認のお電話は、非通知設定・担当者個人名でご連絡いたしますのでご安心ください。

– ※社名を尋ねられた場合、「楽天銀行の○○(担当者名)」とお伝えします。

– ※非通知拒否設定の場合、電話番号を通知の上お電話させていただきます。 (専業主婦の方は、在籍確認はございません。)

引用元:カードローンの審査・ 時間や在籍確認などについて|楽天銀行

ただし楽天銀行スーパーローンでは残念ながら即日融資を受けることは難しいでしょう。今すぐお金が必要で、最短即日融資可能なカードローンをお探しなら、消費者金融カードローンから検討してみてください。

また、楽天カードローンの最も大きなメリットは、楽天ポイントがもらえるという点です。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上62歳以下 ※専業主婦もOK ※パート、アルバイト、専業主婦は60歳以下 |

| 申込要件 | 仕事をしていて毎月安定収入のある人 または専業主婦 |

| 実質年率 | 1.9%〜14.5% |

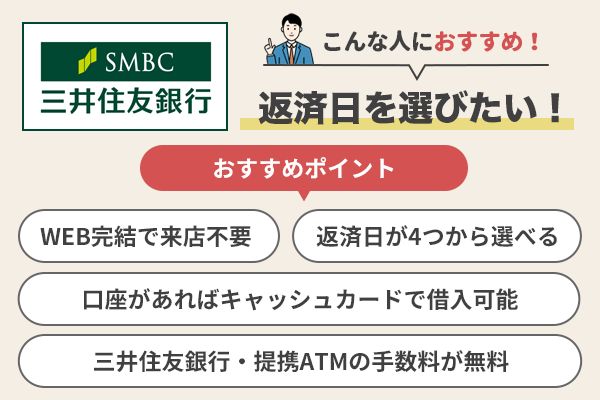

2.三井住友銀行カードローンは預金口座がなくても申し込める

- WEB完結で来店不要

- 三井住友銀行、提携ATMの利用手数料が無料

- 口座があればキャッシュカードで借入できる

- 返済日が4つから選べる

銀行カードローンは、その銀行の口座を持っていないと利用できないことが多いのですが、三井住友銀行カードローンは口座を持っていなくても申し込みができます。

申し込みは、24時間WEBからできるほか、ローン契約機を利用することもできます。銀行の中にありますので、ローンの契約をしていることがわかりづらく、近所の店舗でも利用しやすいでしょう。

本人確認書類を持って申し込みに行けば、その場でローンカードを受け取ることができます。(審査結果の連絡は最短翌営業日です)

三井住友銀行の口座をお持ちでない方でも、お近くの三井住友銀行本支店内に設置されているローン契約機で、カードローンのお申込からローン専用カードのお受取、ご契約極度額の変更までお手続きいただけます。

引用元:カードローンのお申込方法・審査について

ただし、三井住友銀行の口座を持っている方が便利に使えます。今持っているキャッシュカードがローンカードになりますので、最短翌営業日に審査が完了すれば、すぐに借り入れができるのです。

オンラインでのお申込、本人確認書類のご提出が可能。

最短翌営業日に審査結果のご連絡後、普通預金口座のキャッシュカードですぐにご利用開始いただけます。

引用元:カードローンのお申込方法・審査について

借入の時に、三井住友銀行や提携コンビニATMを使えば、利用手数料が無料になるのもうれしいところです。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上69歳未満 |

| 申込要件 | 安定した収入がある人 |

| 実質年率 | 1.5%〜14.5% |

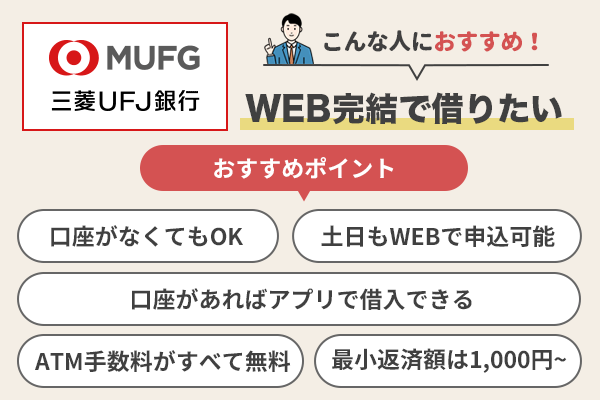

3.三菱UFJ銀行カードローンバンクイックはWEB完結が可能で土日も申し込みできる

- 三菱UFJ銀行の口座がなくてもOK

- 土日もWEBで申込可能

- 口座があればアプリで借入できる

- 最小返済額は1,000円〜

- ATM手数料がすべて無料

三菱UFJ銀行カードローンバンクイックは、三菱UFJ銀行の口座がなくても申し込み可能です。もちろんWEB完結が可能で、24時間いつでも申し込みできます。

銀行カードローンは平日のみの営業で、土日に申し込みができても審査の回答は翌営業日まで持ち越しになってしまうことが多いのですが、三菱UFJ銀行カードローンバンクイックは土日も回答してくれます。

Q. インターネットで申し込みましたが、審査結果はいつごろ分かりますか?

A.審査結果のご連絡はお申込日の最短翌営業日以降の9時~21時(土・日・祝日は9時~17時)です。

引用元:カードローン「バンクイック」のよくあるご質問

ただし、口座を持っている方が便利に使えます。すでに個人情報が登録されているので申し込み時の入力項目が少なくてすみ、カードの受け取り前に振込依頼が可能です。

現金で借入するのも便利で、三菱UFJ銀行のほか、コンビニATMでの利用手数料が無料になります。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳未満 |

| 申込要件 | 安定した収入がある人 |

| 実質年率 | 1.8%〜14.6% |

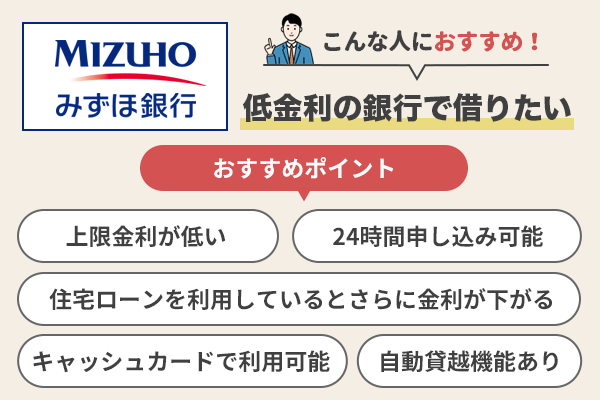

4.みずほ銀行カードローンは銀行カードローンの中でも金利が低め

- 上限金利が低い

- 住宅ローンを利用しているとさらに金利が下がる

- 24時間申し込み可能

- キャッシュカードがあればすぐに利用可能

- 残高不足の時の自動貸越機能あり

銀行カードローンは全般的に金利が低めですが、その中でもみずほ銀行カードローンは上限金利が14.0%と低めなのが大きなメリットです。

カードローン利用には口座が必要ですが、ローンの申し込みと同時に口座開設の申し込みもできるので、手続きが簡単です。

もちろん、WEBからも申し込みはできるのですが、できるだけ早く口座を作って借りたいという人は、店舗に足を運んだ方が早いでしょう。

カードローンのお申込と同時に口座開設ができるから二度手間なし!

「みずほ銀行カードローン」のご利用をお急ぎの方は、お近くのみずほ銀行でお申し込みください。

引用元:カードローンについて | みずほ銀行

すでに口座を持っている人は、今あるキャッシュカードをローンカードとして利用できます。カードローンを利用していることを家族に知られたくない人は、そのままキャッシュカードを使った方が便利でしょう。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上66歳未満 |

| 申込要件 | 安定かつ継続的な収入がある人 |

| 実質年率 | 2.0%〜14.0% |

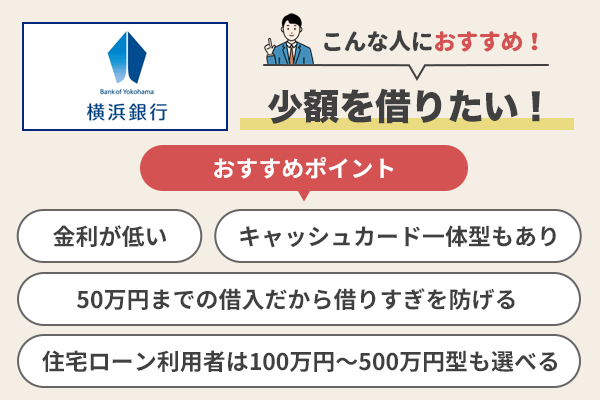

5.横浜銀行バンクカードローンは少額の借入に便利

- 10万円〜50万円までの借入だから借りすぎを防げる

- 住宅ローン利用者は100万円〜500万円型も選べる

- 金利が低い

- キャッシュカード一体型もあり

カードローンを利用する時に、借りすぎが心配な人もいると思います。横浜銀行バンクカードローンは基本の融資限度額が高くても50万円なので、つい借りすぎて返済できなくなったら…という心配もないでしょう。

一般の人用の金利も低いですが、住宅ローンを利用しているとさらに金利が下がります。

横浜銀行バンクカードローンには、2つの借入型が用意されています。「借り入れ型」は、通常のカードローンと同じく、必要な時に必要な資金を引き出すことができるタイプです。

「たてかえ型」は、口座の残高が足りない時に、不足分を自動的に補ってくれるタイプです。

うっかり忘れたときの「たてかえ型」

公共料金の引き落とし分の入金忘れや、ショッピングご利用代金の入金が間に合わなかった場合の口座残高の不足分を自動的にたてかえます。

引用元:バンクカードローン|横浜銀行

積極的に借入したい人は「借り入れ型」、本当にピンチの時だけサポートして欲しい人は「たてかえ型」を選ぶと良いでしょう。

【横浜銀行バンクカードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳以下 |

| 申込要件 |

※学生、主婦不可 |

| 実質年率 | 13.6% |

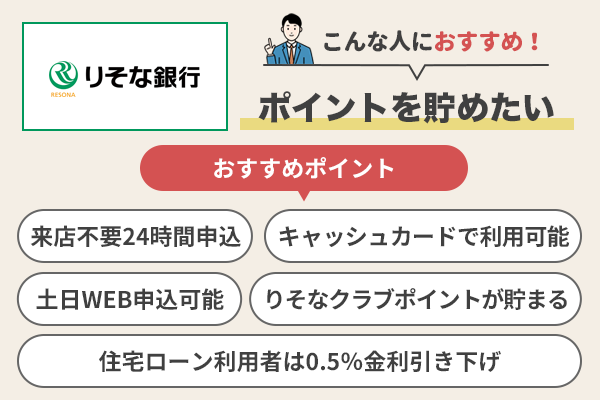

6.りそな銀行カードローンは利用するほどポイントが貯まる

- 来店不要、24時間申し込みOK

- 土日でもWEBから申し込み可能

- キャッシュカードがそのまま使える

- りそなクラブポイントが貯まる

- 住宅ローン利用者は0.5%金利引き下げ

りそな銀行カードローンは、りそな銀行に口座がなくても申し込み可能です。

WEB申し込みができますので、来店の必要はありません。スマホひとつで、すべての手続きが完了します。

りそな銀行のカードローンは、使うほどポイントが貯まる、お得なサービスもあります。

月の残高が10万円以上のときにポイントが貯まります。また、ローンだけでなく、他の銀行取引でも貯まり、そのポイントはキャッシュバックも可能です。

多くのカードローンが、「年金収入のみの人は申し込みできない」としている中で、りそな銀行カードローンは、年齢要件を満たしていれば申し込みが可能となっています。

Q.年金受給者ですが、カードローンの申込みはできますか?

A.お申込時の年齢が満66歳未満の方であればお申込みいただけます。

※お申込時の年齢が満60歳以上の方は原則としてご利用限度額(ご利用枠)は200万円以下となります

引用元:年金受給者ですが、カードローンの申込みはできますか?|りそな銀行・埼玉りそな銀行

【りそな銀行カードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上66歳未満 |

| 申込要件 | 継続安定した収入がある人 ※アルバイト、パート、自営業者も申込可 ※学生、専業主婦不可 |

| 実質年率 | 3.5%〜13.5% |

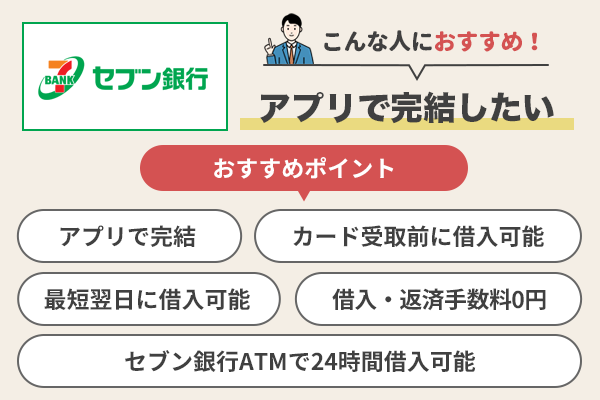

7.セブン銀行カードローンはアプリですべて完結できる

- 最短翌日に借入可能

- アプリで完結

- セブン銀行ATMで24時間借入可能

- 借入手数料0円

コンビニATMといえばセブンイレブンというほど便利なセブン銀行ですが、セブン銀行もカードローンが利用できます。

しかしそこはネット銀行らしく、手続きのすべてがスマホアプリでできるのでとても便利です。

お申込みからご契約までアプリで完結できるので、お手持ちのスマートフォンから簡単にお申込みいただけます。Myセブン銀行からのお申込みなら最短翌日にお借入れが可能です!

引用元:ローンサービス(カードローン) | セブン銀行

カードローンの申し込みにあたってはセブン銀行の口座が必要になりますが、口座開設もアプリでできます。

ローンサービスのお申込みには、セブン銀行の口座が必要です。

運転免許証またはマイナンバーカードをお持ちの方は、Myセブン銀行(スマートフォンアプリ)から即時口座開設が可能です。

引用元:カードローン申込方法・審査の流れ・必要書類 | セブン銀行

キャッシュカードが届く前にアプリを使って借入可能です。審査の結果が出れば、原則24時間、いつでも借り入れできるのがとても便利です。

セブンイレブンは全国に2万店を超える店舗がありますので、借入先に困ることはないでしょう。

【セブン銀行カードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳未満 |

| 申込要件 |

|

| 実質年率 | 12.0%〜15.0% |

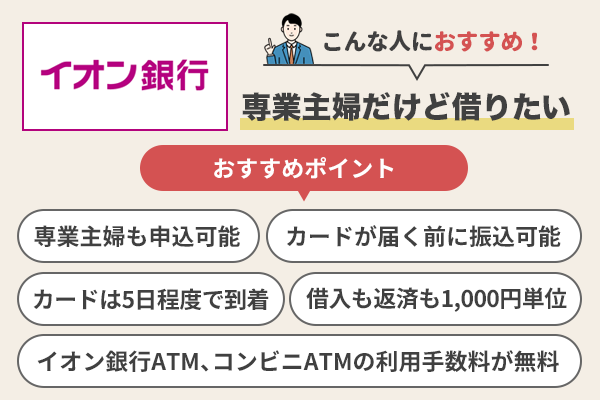

8.イオン銀行カードローンは専業主婦も申し込みできる

- 専業主婦も申し込み可能

- カードが届く前に振込可能

- カードは5日程度で到着

- イオン銀行ATM、コンビニATMの利用手数料が無料

- 借入も返済も1,000円単位で使いやすい

イオン銀行カードローンは、口座を開設する必要がありません。WEB完結も可能ですので、すぐに申し込み手続きができます。

金利も低く、1,000円から借入ができるので、ほんの少しだけ借りたいという人におすすめのカードローンです。

イオン銀行カードローンなら、配偶者に安定した収入があれば専業主婦(夫)も申し込めます。なお、専業主婦(夫)は借入額の上限が50万円となっています。

パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。

引用元:カードローンは誰でも申込みできますか?|イオン銀行

イオン銀行ATMは、全国のイオン、マックスバリュ、ミニストップなど全国に約6,450台あります。加えて、提携ATMも利用でき、借入の利用手数料が無料となるのも嬉しいところです。

カードは審査完了から5日程度で届きます。カード到着まで待てない人は、イオン銀行の口座を持っていればカード到着前に振込を依頼することができます。

【イオン銀行カードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳未満 |

| 申込要件 | 安定かつ継続した収入がある人 ※アルバイト、パート、自営業者、専業主婦も申込可 ※学生不可 |

| 実質年率 | 3.8%〜13.8% |

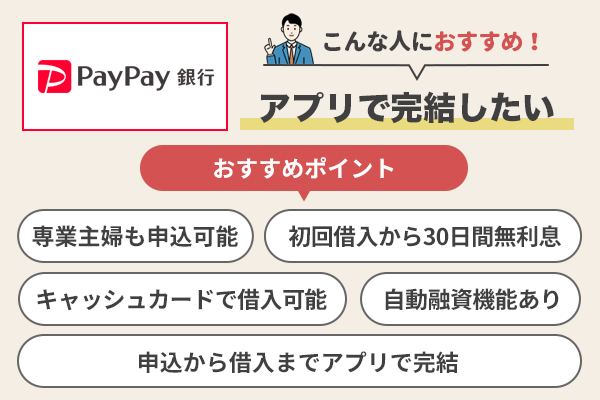

9.PayPay銀行カードローンはスマホアプリですべてが完結

- 申込から借入までアプリで完結

- 初回借入から30日間無利息

- 専業主婦も申込可能

- キャッシュカードでも借りられる

- 自動融資機能あり

PayPay銀行カードローンはネット銀行ですので、来店不要、スマホアプリですべて手続きができます。配偶者に安定した収入があれば専業主婦も申し込みが可能です。

PayPayのアプリを使っている方も多いと思います。その中に「お金を借りる」「PayPay銀行」という項目がありますので、そこから手続きが可能です。

使いやすさだけでなく、特典も魅力的なカードローンです。契約するだけで1,500円もらえますし、30日間無利息期間もついています。

この無利息期間は、契約日の翌日ではなく初回の借入からスタートするというのが他社の無利息期間と違う点です。

困った時には自動融資機能もついているので、安心です。

普通預金口座が残高不足でも口座自動振替やVisaデビット、ATM出金が利用できます。

公共料金などの引き落とし(口座自動振替)、Visaデビットのご利用時や、提携ATMでのお引き出しの際に普通預金残高が不足していた場合、不足額を自動で借り入れ、お取引ができるサービスです。

引用元:残高不足サポート機能 PayPay銀行

【PayPay銀行カードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳未満 |

| 申込要件 | 仕事をしていて安定収入のある人 ※専業主婦もOK |

| 実質年率 | 1.59%〜18.0% |

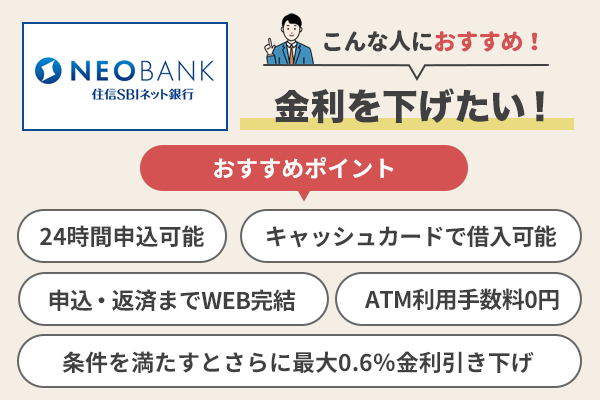

10.住信SBIネット銀行カードローンは条件クリアで最大0.6%金利引き下げ

- 申込から借入、返済までスマホで完結

- 24時間申込可能

- 条件を満たすとさらに最大0.6%金利引き下げ

- ATM利用手数料0円

- キャッシュカードでも借入できる

住信SBIネット銀行も便利なネット銀行として人気があります。もちろん、WEB完結、スマホで全ての手続きが可能です。

カードローンの利用には住信SBIネット銀行の口座が必要ですが、口座開設も同時に申し込みができるので便利です。

キャッシュカードが送られてくれば、そのカードでも借入ができます。ローンに関する郵送物はありませんので、家族にバレる心配もありません。

明細・ローンカードの送付なし

契約完了後、当社キャッシュカードにカードローン機能が付帯されるため、ローン専用カードの発行はありません。

周りのかたに知られずご利用いただけます。

引用元:カードローン NEOBANK 住信SBIネット銀行

銀行カードローンですので、もともとの金利も低めなのですが、以下の3つの条件を満たすと最大0.6%金利がさらに下がります。

【住信SBIネット銀行カードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳以下 |

| 申込要件 | 安定継続した収入のある人 |

| 実質年率 | 1.59%〜14.79% |

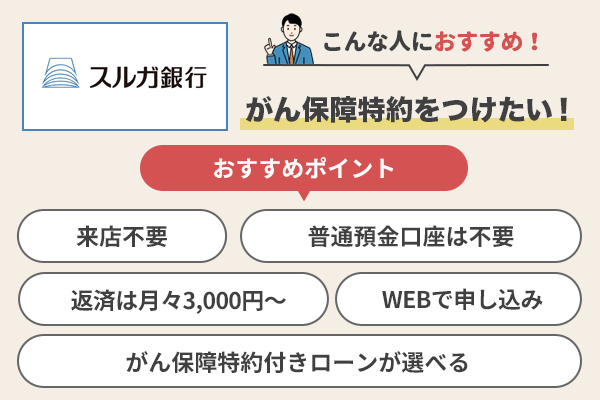

11.スルガ銀行カードローンはがん保障特約付きのローン

- 普通用金口座は不要

- 来店不要、WEBで申し込み

- がん保障特約付きローンが選べる

- 返済は月々3,000円〜

スルガ銀行カードローンは金利の低さも魅力ですが、がん保障特約付きという珍しい特典がついているのも大きな特徴です。

この特約をつけると、ローンの返済中に万が一のことがあった場合、それ以降の返済が不要になります。

業界初!(※2019年5月 当社調べ)カードローンをご利用中に

万が一のことがあった場合、ローンの残高がゼロに。

引用元:スルガ銀行カードローン│スルガ銀行

預金口座を持っている必要もありませんし、来店しなくてもWEBから申し込みが可能です。銀行カードローンの中では、契約年齢の上限が70歳と高いのも魅力の一つです。

【スルガ銀行カードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳以下 |

| 申込要件 | 安定した収入のある人 |

| 実質年率 | 3.9%〜14.9% |

スマホがますます便利になる!アプリで簡単に手続きできるカードローン4つ

消費者金融や銀行もスマホアプリを取り入れ、申し込みから借入までスマホ一つで利用できるカードローンが増えています。

しかし、新たにアプリをインストールしたり、口座を開設したりするのは面倒だなと感じる人も多いでしょう。

そこで、今使っているアプリやアカウントを利用して申し込みできるカードローンを4つご紹介します。

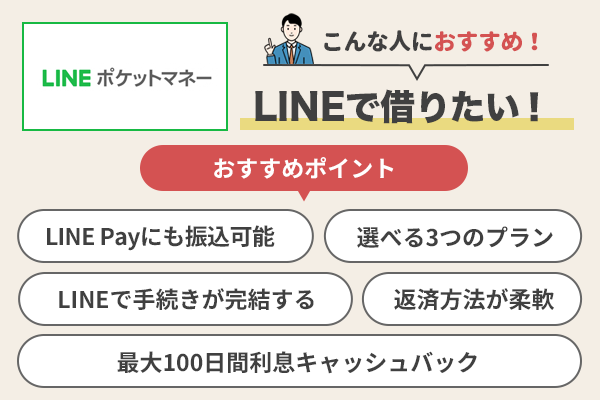

1.LINEポケットマネーは100日分の利息をキャッシュバックしてくれる

- LINEで手続きが完結する

- 最大100日間利息キャッシュバック

- LINE Payにも振込可能

- 返済方法が柔軟

LINEは利用者数が9,000万人を超え、使っていない人を見つけるのが難しいくらい浸透しているSNSです。

LINEポケットマネーは「個人にフィットしたアプリ完結型のローンサービス」という位置付けで提供されているサービスです。

必要に応じていつでも手続きができて、申し込みから借入・返済まですべてLINE上で手続きが完了するのが特徴です。

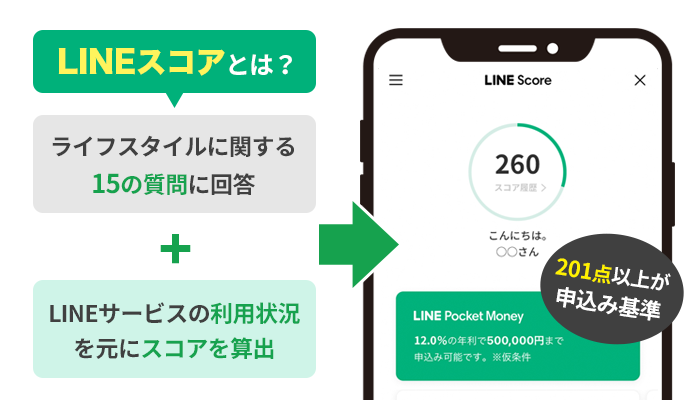

LINEポケットマネーではLIENスコアが活用され、利用者に応じた貸付利率と利用限度額が決定されます。個人にピッタリの条件が提案される、個人にフィットしたローンです。

LINEスコアとは、LINEの利用傾向からLINE独自のスコアを算出するもので、利用規約などの必要事項に同意した後ワンタップですぐに算出できます。LINEスコアは、以下のような行動で変化する仕組みです。

- ライフスタイルに関する質問に答え

- LINE Payの機能を利用する

- LINEのサービスを利用する

ライフスタイルに関する質問は、記事記載時点では15問です。スコアの最低点は100点、最高点は1,000点で、得点によっては優遇される場合があります。

LINEスコアを算出するとスコアを元に金利と利用限度額の仮条件が提示されるので、確認して納得したら「申し込む」を選択しましょう。ただし、詳細な審査を実施した結果、契約時の条件が仮条件と異なる場合があります。

LINEスコアは、一度審査に落ちてしまった後の再審査を受ける場合にも、審査通過の要素としてチェックすることができます。

審査に落ちてしまった場合、一定期間が経過した後、LINEスコアを再診断して、スコアが上がっていれば申し込み直してもよいでしょう。

しかし、再申し込みできるまで待たなければならないデメリットを考えると、別の借入先を探した方が便利です。

金利が低めなカードローンは審査が厳しい傾向が見られるため、再申し込み先として銀行カードローンはおすすめできません。再申し込みをするなら、消費者金融カードローンがおすすめです。

LINEポケットマネーを利用するには、「LINE アカウント」と「LINE Moneyアカウント(LINE Pay)」の登録が必要です。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳以下 |

| 申込要件 | 安定かつ継続した収入の見込める人 |

| 実質年率 | 3.0%〜18.0% |

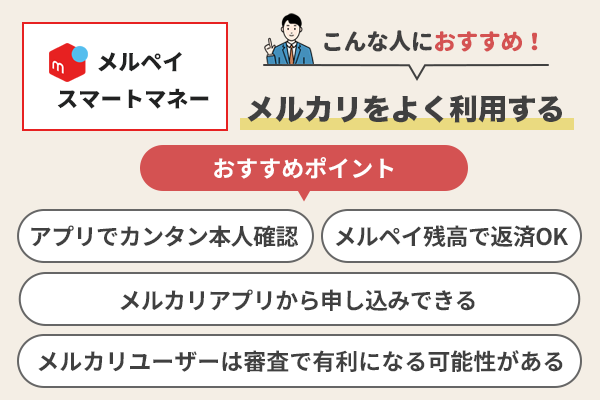

2.メルペイスマートマネーはメルカリユーザーに便利なローン

- メルカリアプリから申し込みできる

- アプリで本人確認が簡単にできる

- メルペイ残高からも返済できる

- メルカリユーザーは審査で有利になる可能性がある

メルペイスマートマネーは、メルカリアプリがあれば借入や返済が完了する便利な融資サービスです。

申し込み画面を見ると、「審査での自宅への郵送物や会社への連絡はない」と明記されているのが確認できます。

申し込みはメルカリアプリからできます。

1.「アプリでかんたん本人確認」 を完了する

2.「お支払い用銀行口座」を登録する

3.「マイページ>メルペイスマートマネー」の「申し込みをはじめる」を選択し、申し込み手続きを開始する

引用元:借入の完了に必要な手続き メルカリ

1,000円から20万円の範囲内で小さく借りることができるローンです。また郵送物や会社への電話から借入がバレるのが不安な人でも、周囲の目を気にせずに利用できるのがメリットです。

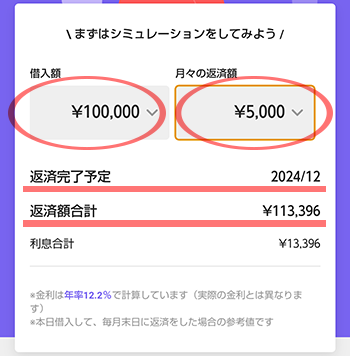

また、メルペイスマートマネーのアプリを利用すれば、返済シミュレーションの利用が可能です。シミュレーションを利用して、利息を計算しましょう。

マイページからメルペイスマートマネーを選択すると、シミュレーション画面が表示されます。画面を見るとどれくらいの金利で借りられるか表示されていて、表示されている金利でシミュレーションができる仕組みです。

表示されている金利は人によって異なります。正確な金利は審査で決定されますが、ある程度予想してから申し込める点で便利です。

メルペイでお金を借りる時は、メルペイにチャージされます。

メルペイスマートマネーで借りたお金は、メルペイ残高にチャージ(入金)されます。

メルペイ残高は、メルカリやメルペイでのお買い物、およびメルペイのあと払いの支払いに利用いただけるお金です。

振込申請を行うことで、メルペイ残高を現金として受け取ることができます。

引用元:メルペイスマートマネーの利用方法 メルカリ

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳以下 |

| 申込要件 | 安定した収入があること |

| 実質年率 | 3.0%〜15.0% |

3.dスマホローンはdocomoユーザーなら金利が下がるローン

- スマホですべてが完結

- カードなしで利用できる

- ドコモユーザーでなくても申込可能

- ドコモユーザーは金利が最大3.0%お得になる

- d払いでも利用可能

dスマホローンは、dアカウントさえあればdocomoユーザーでなくても申し込みが可能です。審査も早く、最短即日で借入できる可能性があります。

Q.申込みから契約完了までに、どのくらい時間がかかりますか?

A.最短即日でご契約いただけます。なお、審査内容やお申込みいただく時間によって異なります。

引用元:よくあるご質問

ただし、docomoユーザーの方が便利に使えるローンです。利用状況に応じて、最大3.0%も金利が下がる可能性があります。

具体的には、

- ドコモ回線

- dカード

- スマー簿

といったサービスの利用で金利が下がります。例えば以下のようになります。

- ドコモの回線契約等:1.0%

- dカード GOLD:1.5%

- (dカード:0.5%)

- 「スマー簿」利用:0.5%

→合計最大3.0%

借り入れはd払い残高にチャージする方法と、指定した金融機関口座に振り込む方法があります。d払いの残高から追加返済することもできます。

【dスマホローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳以下 |

| 借入可能額 | 上限300万円 |

| 実質年率 | 3.0%〜18.0% |

4.au PAY スマートローンは審査が最短30分、即日融資も可能

- auIDで申し込みが簡単

- auユーザーでなくても申込可能

- 審査は最短30分

- auPAY残高にチャージできる

- アプリがあればセブン銀行ATMで借入可能

au IDさえあれば、回線の契約がなくても申し込みが可能です。au IDに登録されている内容で申し込むので、入力項目も少なく、手続きが簡単です。

スマホだけでなく、パソコンからも24時間申し込みOK。審査は最短30分です。結果はメールで連絡がきます。特に何もなければ、審査結果が出たらすぐに契約し、借り入れが可能です。

借入は、au PAYにチャージする方法と、セブン銀行ATMでアプリを使って現金を借り入れる方法があります。

au PAY スマートローンアプリをインストールすると、全国のセブン銀行スマホATMでカードレスでのお借り入れ、ご返済ができます。

引用元:au PAY スマートローンの特徴

【au PAYスマートローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 満20歳以上70歳以下 |

| 申込要件 | 定期収入のある人 |

| 実質年率 | 2.9%〜18.0% |

中小消費者金融カードローンおすすめ4社は審査が柔軟

中小消費者金融にも便利なカードローンがたくさんあります。しかし、CMなどで社名を目にすることがあまりないため、不安を覚える人もいるでしょう。

会社の規模が小さいということはお客様との距離も近く、親身になって話を聞いてくれます。場合によっては、大手よりも審査に柔軟に対応してくれる可能性があります。

1.ベルーナノーティスは最短即日カード発行でレディースローンもあり

- 審査は最短30分

- 電話で優先審査をお願いできる

- 女性に優しいレディースローン

- 何度でも使える無利息期間あり

- 80歳まで利用可能

ベルーナノーティスは審査は最短30分、ローンカードも即日発行してくれます。

融資を急いでいる人には、優先審査のサービスもあります。

ご融資を急ぎの旨をお伝えください

カードローンの審査結果をお電話いたしますので、その際オペレーターにご融資を急ぎの旨をお伝えください。優先対応いたします。

引用元:ベルーナノーティス

そして、女性に優しいレディースローンも用意されています。

レディースローンとは、女性専用ダイヤルが用意されているなど、女性が利用しやすいローンのことです。ベルーナノーティスは利用客の7割以上が女性です。

そして、無利息期間を何度も利用できるという、他社にはない魅力を備えています。

初回借り入れだけでなく、前回の無利息期間を適用した借入日から3ヶ月以上経過していれば、2度目以降の申し込みも無利息で利用できます。

無利息キャッシングとは、初めてのお借入れと完済後の再度のお借入れが何度でも金利0円でご利用できるサービスです。

金利0円=無利息でカードローンをお得にご利用いただけます。

引用元:無利息キャッシングサービス|何度でも金利0円 ベルーナノーティス

【ベルーナノーティスのカードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 18歳以上80歳以下 |

| 申込要件 | 安定した収入のある人 |

| 実質年率 | 4.5%〜18.0% |

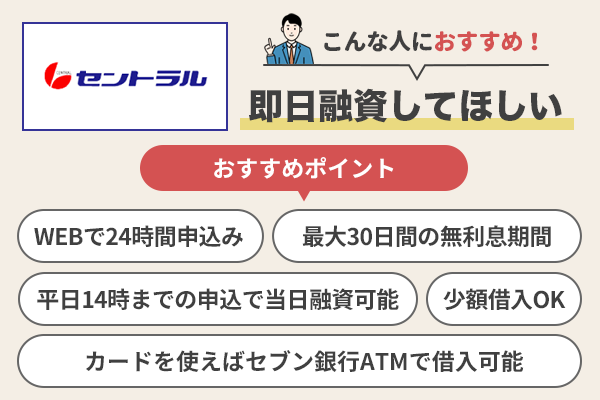

2.セントラルは平日14時までの申し込みで当日融資も可能

- WEBで24時間申し込み

- 平日14時までの申込で当日融資が可能

- 最大30日間の無利息期間あり

- 1万円から1,000円単位で借りられる

- カードを使えばセブン銀行ATMで借入可能

中小消費者金融は融資が遅いイメージがあるかもしれませんが、セントラルは平日14時までに申し込めば、当日融資が可能です。

初めての利用なら無利息期間もありますので、金利の高さも気にならないでしょう。

セントラルはWEBから申し込むこともできますし、早くカードを発行して欲しい場合には自動契約機での申し込みも便利です。

年中無休! その場でカード発行。

その場でカードを発行!その場で使える!個室で安心な自動契約機「セントラルくん」は年中無休 で 8:00 ~ 21:00 まで営業中!

※自動契約機も店頭と同様の審査を行っております。

引用元:商品・サービスのご案内 セントラル

50年を超える長い歴史のあるセントラルでは、誰でも気軽に利用できるようにと、女性専用カードローン「マイレディス」も用意されています。

女性専用ダイヤルが設置されていますので、安心して問い合わせができるでしょう。

女性スタッフが受付。

アルバイトやパートの方もOK !

ご来店不要で即日お振込!女性のためのカードローンです。(※お申し込み受付が午後2時以降になる場合は後日のお振込となります。)

引用元:商品・サービスのご案内 セントラル

【セントラルのカードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上 |

| 申込要件 | 安定した収入のある人 |

| 実質年率 | 4.8%~18.0% |

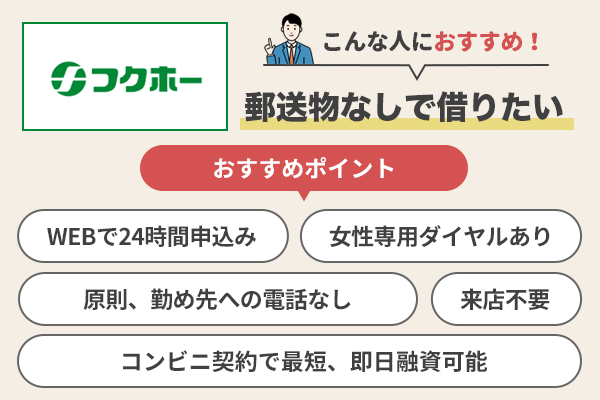

3.フクホーは24時間いつでも申し込み可能

- WEBから24時間申し込み、来店不要

- コンビニ契約で最短、即日融資可能

- 女性専用ダイヤルあり

- 原則、勤め先への電話なし

フクホーは創業50年の老舗キャッシングローンです。24時間いつでもWEBから申し込むことができ、来店不要で手続きできます。

通常の手続きですと、WEBから申し込んだ後に契約書類が送られてきますが、郵送物が来るのは困る、できるだけ早く利用したいという人は、コンビニ契約が便利です。

お近くのセブン-イレブンにあるマルチコピー機からネットプリントで「契約書類一式」が出力できます。

引用元:フクホー【公式】ホームページ

パートやアルバイトでもOKとなっていたので、「お借入診断」を試してみました。年収が60万円でも融資可能と出ましたので、月に5万円ほどの収入でも審査通過の可能性は十分あります。

気になる在籍確認ですが、原則として電話連絡はしていません。勤め先に電話をかけられたくない人も安心して申し込みができます。

Q.申込みの際に自宅や勤務先に電話がかかってくることはありますか?

A.お申込みの際に当社からご自宅やお勤め先にお電話することはございません。

引用元:フクホー【公式】ホームページ

【フクホーのカードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳以下 |

| 申込要件 | 定期的な収入と返済能力のある人 |

| 実質年率 | 7.30%~18.00% |

地域密着型のカードローン2社にも注目!

農協や信用金庫、ろうきんなど地域密着型の金融機関も、低金利のカードローンを展開しています。

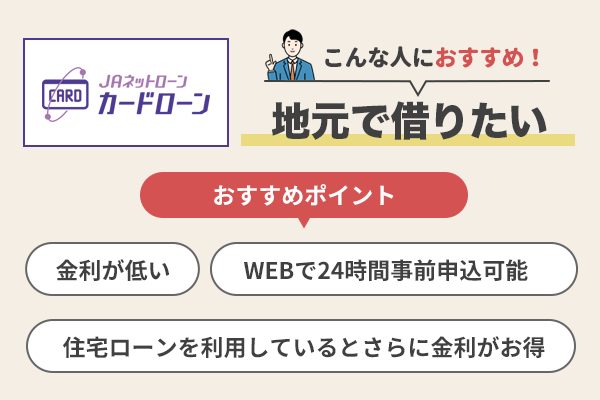

1.JAネットカードローンは農業をしていない人でも利用できる地域密着型のローン

- 金利が低い

- WEBで24時間事前申込可能

- 住宅ローンを利用しているとさらに金利がお得

JAネットカードローンは、JA(農業協同組合)バンクが運営するカードローンです。

農協など自分には関係ないと思われがちですが、JAバンクは農業に従事していない人でも利用できる金融機関です。

地域密着型の金融機関で、地元に活性化に力を入れています。

そんなJAバンクのカードローンは、住んでいる地域や勤め先がある地域によって管轄が分かれています。

たとえば新宿区に勤めている人が申し込む場合には、「JA東京中央」になります。

申し込みは、パートやアルバイトでも、定期的な収入のある人ならOKです。消費者金融では収入が年金のみですと申し込めないケースも多い中、JAのカードローンは申し込み可能となっています。

Q5:収入が年金収入のみです。申込みできますか。

A5:お客さまの収入が年金収入のみでも、お申込みいただけます。

引用元:よくあるご質問|JAネットローン

【JAバンク「JAネットローン カードローン」】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 満20歳以上70歳未満 |

| 申込要件 | 地区内に勤務先もしくは住所がある個人 継続して安定した収入があること |

| 実質年率 | 4.500%〜12.000% |

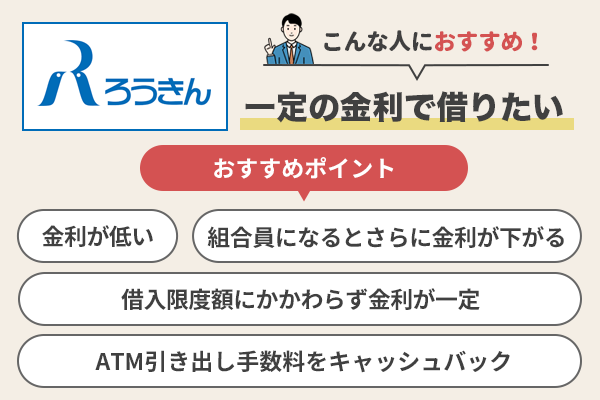

2.ろうきんのカードローンは働く人のための低金利ローン

- 金利が低い

- 組合員になるとさらに金利が下がる

- 借入限度額にかかわらず金利が一定

- 金利が低いから借り換えにもおすすめ

- ATM引き出し手数料がキャッシュバック

ろうきんとは労働金庫の略で、全国に13のブロックに分け、それぞれのエリアに支店があります。

ここでは、関東エリアにある中央ろうきん(中央労働金庫)のカードローン「マイプラン」をご紹介します。

このカードローン最大の特徴は、借入金額によって金利が変わらないという点です。

通常、借入金額が高くなるほど金利は下がる仕組みになっており、新規契約の時には上限金利が適用されます。

ところが、「マイプラン」は、取引の内容に応じて金利が決定されるため、融資限度額が高くなくても金利が低くなる可能性があります。

コンビニATMなどの利用手数料が後から戻ってくる「キャッシュバック」サービスがあるのも魅力的です。

【中央ろうきんカードローンマイプラン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 満20歳以上65歳未満 |

| 申込要件 |

|

| 実質年率 |

|

学生ローン3社は学生への融資に積極的なカードローン

たまにしかアルバイトをしていなくて、消費者金融カードローンでは審査に通らないかもしれないと不安な人は、学生ローンを利用してみましょう。

学生ローンはその名の通り、学生をメインに融資しているローンのことです。

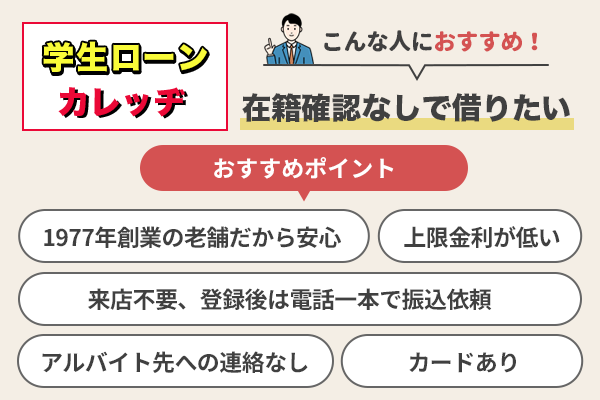

1.カレッヂは1977年創業の老舗ローン

- 1977年創業の老舗だから安心

- 来店不要、電話で振込依頼

- 上限金利が低い

- アルバイト先への連絡なし

- 在宅確認なし

1977年に学生ローン専門店として設立された会社で、50年近い実績があります。

原則として、アルバイト収入がある学生が対象ですが、一時的に今仕事をしていないという人でも相談に乗ってくれます。

なお、アルバイト先への在籍確認はありませんので、仕事中に電話が来たら困るという人でも安心して申し込めます。

18歳・19歳のお客様は、日本貸金業協会の社内規則策定ガイドラインにより、収入証明の提示が義務付けられるようになりました。

※アルバイト先・勤務先への電話連絡(在籍確認)はございません。

引用元:18歳・19歳の方の収入証明について 学生ローンのカレッヂ

【カレッヂの学生ローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 18歳以上 |

| 申込要件 | アルバイトで収入のある人 |

| 実質年率 | 17.0% |

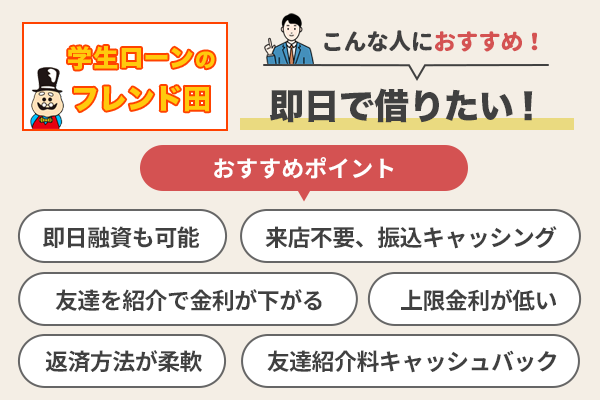

2.フレンド田(でん)は友達を紹介すると金利が下がる

- 即日融資も可能

- 来店不要、振込キャッシング

- 上限金利が低い

- 友達を紹介すると金利が下がる

- 返済方法が柔軟

フレンド田も1976年創業の老舗です。早めに申し込めば即日融資も可能です。

学生ローン専門店フレンド田は、新規申込時、大学・短期大学・大学院・各種専門学校・予備校に通われている学生さんに即日ご融資いたします(但し、時間帯によっては、即日での対応が出来ない場合もございます)。

引用元:フレンド田(デン)

友達を紹介することで金利が下がるサービスを実施しており、最大で3.0%下がる可能性があります。

【フレンド田(でん)の学生ローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 18歳以上 |

| 申込要件 | 高卒以上の大学生、短大生、専門学生、予備校生で安定した収入のある人 |

| 実質年率 | 12.0%〜17.0% |

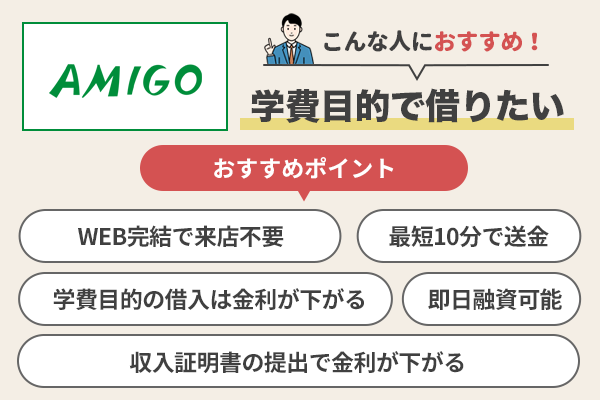

3.アミーゴは金利が低いのが魅力のローン

- WEB完結で来店不要

- 即日融資可能

- 収入証明書の提出で金利が下がる

- 学費目的の借入は金利が下がる

- 最短10分で送金

学生ローンは大手消費者金融よりも金利が低めなのが魅力ですが、アミーゴはその中でも16.80%と低いのが大きなメリットです。

収入証明書を提出した人、学費目的の人はさらに低い金利で借りることができます。

- 収入証明有り・・・年利16.20%

- 収入証明なし・・・年利16.80%

- 2回目・・・年利15.00%

- 3回目・・・年利14.40%

※新規同様、身分証の他に、学費の請求書・明細書等が必要。

バレ対策もしっかりしていますので、アルバイト先や同居の家族に知られたくないという場合も安心して申し込めます。

ご契約時に当社からご両親やアルバイト先などへご連絡することは一切ございませんので安心して申込下さい。

ご連絡が必要な場合は、ご客様の了承を得てからとなります。

また同居人がいらっしゃる場合、契約書類などを郵送する際には社名を伏せて郵送させていただくことも可能です。

引用元:学生ローン アミーゴ

【アミーゴの学生ローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上29歳以下 |

| 申込要件 | 安定した収入のある学生 |

| 実質年率 | 14.40%〜16.80% |

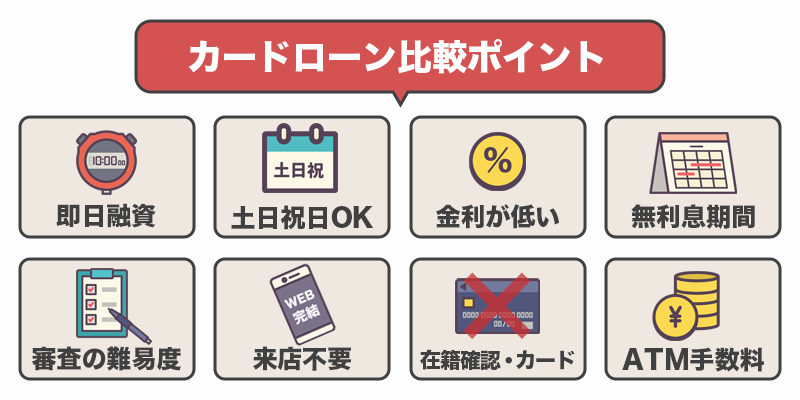

お得で便利なカードローンを選ぶポイントを徹底比較

たくさんのカードローンがあり、どれが良いのか迷ってしまうという人のために、どこを比較すべきか、そのポイントについて解説します。

早さ、金利の低さなどカードローンに求めるものは人それぞれですので、自分が最も重視したいポイントを比較します。

来店不要が良い人はWEB完結ができるカードローンを選ぶ

- カードローンの申し込みに行く時間がない

- 申し込みに行くところを見られたくない

という人は、「WEB完結で来店不要」と書いてあるカードローンを選びます。

できれば、申し込みから契約、借入までスマホやパソコンでできるものが便利です。

今回ご紹介している消費者金融カードローンは、すべてWEB完結が可能です。

家族にバレないカードローンを選ぶなら郵送物なしにする

通常は、

- 契約書

- カード

- 利用明細書

などが郵送されてきます。

その郵便物によって家族に借り入れがバレてしまうケースが多いため、知られたくないと思っている人は郵送物なしのカードローンを選びます。

- WEB完結できるもの

- カードレスにできるもの

- 明細もWEBで確認できるもの

を選びます。

- SMBCモビット

- プロミス

- アコム

- アイフル

- レイク

は、すべてカードレスが可能で、郵送物をなしにできます。

会社にバレたくないなら在籍確認の電話をなしにできるものを選ぶ

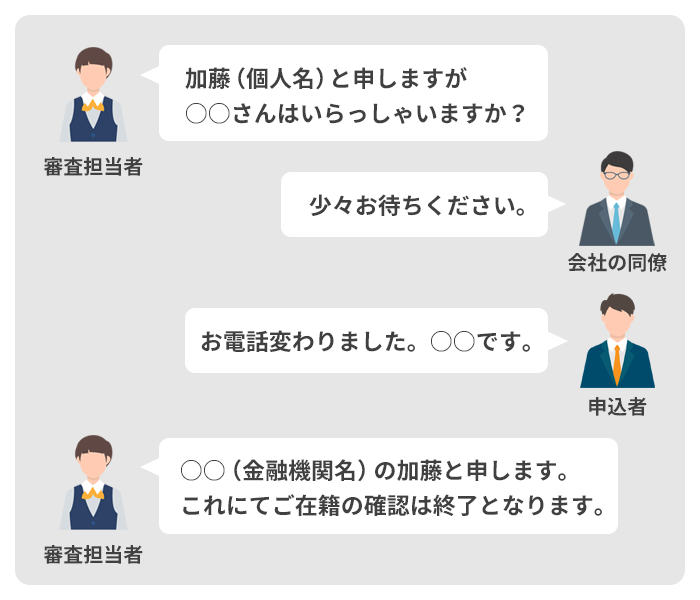

在籍確認は、どのカードローンでも必ず行われる審査の一つです。通常、カードローン会社から申し込み時に記載した勤め先へ電話連絡があります。

返済能力を確認するためで、貸金業法によって義務付けられています。ですから、在籍確認自体をなしにすることはできません。

ただし、在籍確認は「申告された勤め先で働いていること」がわかれば良いので、必ずしも電話が必要なわけではなく、最近では「お勤めの確認に電話はかけておりません」というカードローンが増えています。

- SMBCモビット

- プロミス

- アコム

- アイフル

- レイク

これらのカードローンは、原則として電話での在籍確認を行っておりません。

アコムは職場への電話ではなく、書類等で在籍確認を行っています。

SMBCモビットは「WEB完結を選択すれば」という条件がありますので、WEB完結にできない人は、コールセンターに電話をして、書類での審査にできないか相談してみましょう。

できるだけ早く借りたい人は審査時間の早さで選ぶ

審査時間はかなり幅があります。早いものですと30分程度で連絡が来ますが、中には数日かかるカードローンもあります。

今回ご紹介しているカードローンの中で、特に早いものを表にまとめました。

| カードローン | 審査時間 |

|---|---|

| プロミス | 最短3分 |

| SMBCモビット | 最短30分 |

| アコム | 最短20分 |

| アイフル | 最短18分 |

| レイク | 最短25分 |

| 三井住友カードカードローン | 最短5分でカード発行 |

| ベルーナノーティス | 最短30分 |

| au PAY スマートローン | 最短30分 |

銀行カードローンは時間がかかる場合が多いので、審査のスピードで選ぶなら消費者金融カードローンがおすすめです。

即日融資して欲しい場合は消費者金融カードローン

お金がない、どうしても今日中にお金を借りたいという人は、消費者金融カードローンがおすすめです。

というのも、銀行カードローンは申し込みがあったら必ず警察庁のデータベースに照会を入れなければいけないことになっており、その回答が早くても翌日になってしまうことから、即日融資ができないのです。

ただし、消費者金融でも即日融資できる時間帯が限られています。営業時間中に審査が完了し、契約までできてはじめて借り入れができるので、真夜中に申し込んでも即日融資はできません。

早くお金を借りたい人は、営業時間中に審査が終わるように申し込みましょう。

即日融資できる消費者金融カードローンについて、こちらの記事「消費者金融おすすめランキング」でも詳しく解説しています。

少しでもお得に借りたいなら無利息期間で選ぶ

無利息期間とは利息0円で借りられる期間のことです。会社によって期間は違いますが、最大30日間としているところが多いです。

一つ注意が必要なのは、契約の翌日からスタートするパターンと、借入の翌日からスタートするパターンがあることです。

契約の翌日スタートですと、手続きしてすぐに借入しないとお得な期間が無駄になってしまいますので、気をつけてください。

| カードローン | 無利息期間 | 起算日 |

|---|---|---|

| プロミス | 30日間 | 借入の翌日から |

| アコム | 30日間 | 契約の翌日から |

| アイフル | 30日間 | 契約の翌日から |

| レイク | 選べる期間 | 契約の翌日から |

| ベルーナノーティス | 14日間(何度でも利用可能) | 借入の翌日から |

| セントラル | 30日間 | 契約の翌日から |

| PayPay銀行カードローン | 30日間 | 借入の翌日から |

| LINEポケットマネー | 100日間 | 利息をキャッシュバック |

収入証明書不要が良いなら借入額を小さくして消費者金融を選ぶ

消費者金融カードローンの審査を受けるときには、本人確認書類と収入証明書が必要です。返済能力を確認するため、収入の調査をすることが法令で義務付けられているためです。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法 | e-Gov法令検索

とはいえ、必ず提出しなければいけないものではなく、条件や借入先によっては提出が求められません。

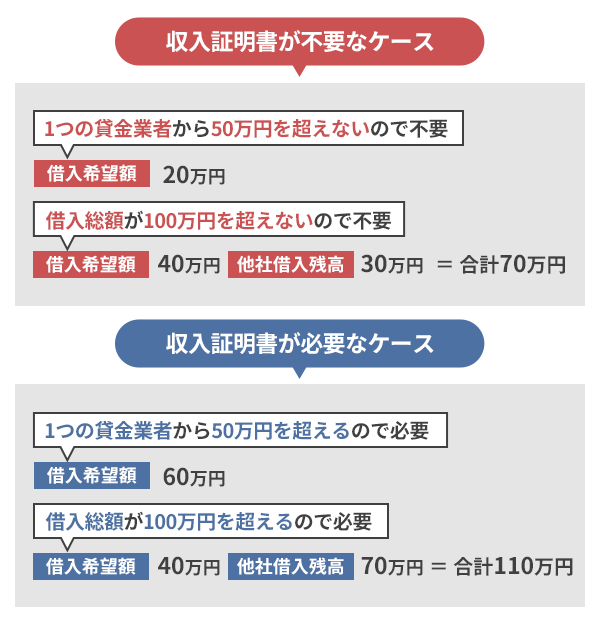

融資希望額を50万円以下、もしくは他社の借入と合計して100万円以下にすれば、収入証明書は不要になる可能性があります。

一 次に掲げる金額を合算した額(次号イにおいて「当該貸金業者合算額」という。)が五十万円を超える場合

二 次に掲げる金額を合算した額(次条第二項において「個人顧客合算額」という。)が百万円を超える場合(前号に掲げる場合を除く。)

引用元:貸金業法 | e-Gov法令検索

貸金業者で借りると、借入額によっては収入証明書不要で借入が可能です。50万円以内の借入の場合や提携金融機関でローンを組んでいる実績がある場合、収入証明書不要で借入ができる可能性があります。

借入先が消費者金融や信販会社など貸金業者に分類される場合は、貸金業法の決まりに従わなければいけません。貸金業法では、以下の場合に収入証明書類の提出が義務付けられます。

- 1つの貸金業者から50万円を超えて借入する場合

- 複数の貸金業者から100万円を超えて借入をする場合

銀行カードローンは貸金業法ではなく銀行法が適用されますが、消費者金融よりも審査は厳し目の傾向があります。借入希望額に関わらず、収入証明書を求められることもあります。

ですので、収入証明書の提出が面倒という人は、借入希望額を小さくして消費者金融カードローンに申し込みましょう。

収入証明書類とは、年収を証明できる以下のような書類です。

| 書類の名称 | 特徴 | 入手先 |

|---|---|---|

| 源泉徴収票 | 1年間のうちに会社が社員に支払った給与や報酬の明細 企業名、氏名、年月が明記されていなければいけない 手書きの場合は社印が必要 |

勤務先の会社 |

| 給与明細書 | 1ヶ月分の給料が記載されている 直近2ヶ月分の提出が求められるのが一般的 |

勤務先の会社 |

| 確定申告書 | 所得税納税のために税務署に提出する書類 1年間の収入や所得が記載されている |

申込者本人が作成 |

| 青色申告書 | 所得税納税のために税務署に提出する書類 複式簿記の記帳が求められる形式 1年間の収入や所得が記載されている |

申込者本人が作成 |

| 収支内訳書 | 白色申告を選択した際に収入を計算する書類 | 申込者本人が作成 |

| 税額通知書 | 地方税の納税額や納付時期を知らせる書類 収入額や所得額が記載されたものが必要 |

市町村役場 |

| 所得証明書または課税証明書 | 課税内容が記載されている 収入が記載されたものが必要 |

市町村役場 |

| 年金証書 | 年金を受ける権利を持っていることを証明する書類 | 日本年金機構 |

| 年金通知書 | 年金の受取額を通知する書類 | 日本年金機構 |

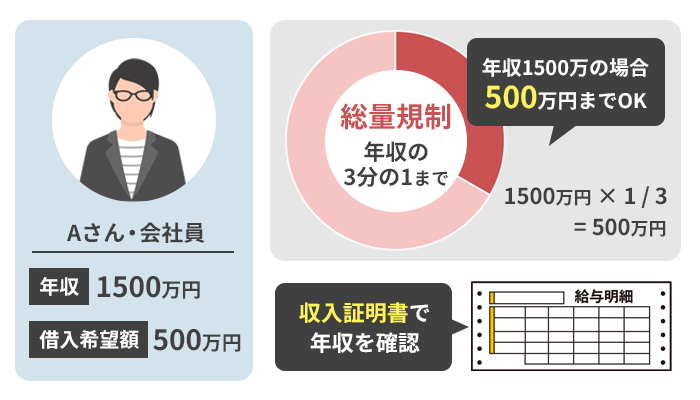

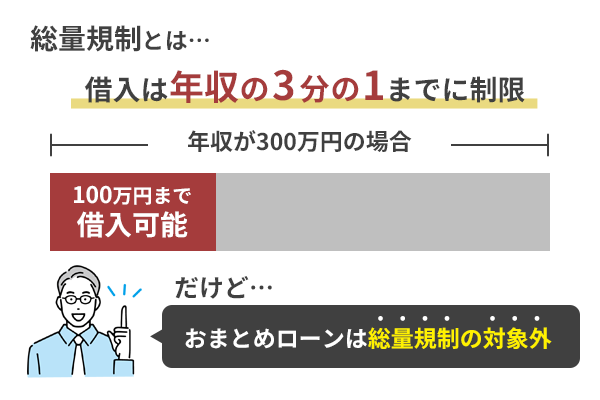

収入証明書類には、融資する金額が総量規制の範囲におさまっているか確認する目的もあります。総量規制とは、融資できる金額を年収の3分の1までに制限するという内容の、貸金業法に定められているルールです。

自営業や個人事業主の場合は、得ている所得が給与ではないため、所得証明書や納税証明書、確定申告書の写しなどを用意しましょう。

「収入証明書不要」とされているようなカードローンでも、自営業などの場合は職業や業態などが分かりづらいため、収入証明書を求められるケースが少なくありません。自営業・個人事業主でローン審査のために収入証明書を提出するなら、手軽かつ必要な情報が揃っている確定申告書のコピーがおすすめです。

収入証明書不要で即日融資もできるカードローン

急いで借りたい場合におすすめの、収入証明書不要で即日融資もできる貸金業者のカードローンを紹介します。

| SMBモビット | 「カード申込」で収入証明書類不要にできる可能性がある。 ただし以下の場合は収入証明書の提出が必要。

|

|---|---|

| プロミス | 以下の場合に収入証明書の提出が必要。

ただしこれ以外でも審査上必要と判断されれば提出が求められる可能性はある。 |

| アコム | 以下の場合に収入証明書の提出が必要。

|

| アイフル | 以下の場合に収入証明書の提出が必要。

アイフルでは原則として電話連絡をしないため、就業状況の確認を目的として収入証明書類の提出が求められる可能性がある。 |

専業主婦は原則収入証明書不要だが場合により配偶者の収入証明書が必要

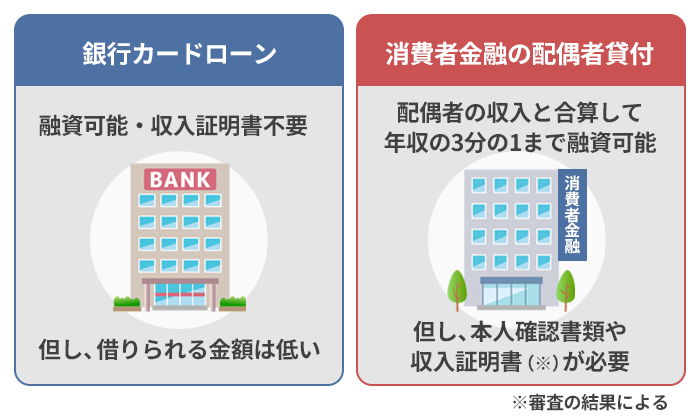

専業主婦(夫)がカードローンを利用する場合、原則収入証明書は不要です。前提として、専業主婦の融資に対応している貸金業者はほとんどありません。

専業主婦がカードローンを利用するには、以下の2つの方法が考えられます。

- 専業主婦も融資の対象としている銀行カードローンを利用する

- 総量規制の例外のルールを元に配偶者貸付を利用する

1つ目が、専業主婦も融資の対象としている銀行カードローンを利用する方法です。総量規制は貸金業者のカードローンに関連するもので、銀行には影響しません。すべての銀行が専業主婦の融資に対応しているわけではありませんが、対応している銀行もあります。

銀行で専業主婦が借りられるのは、配偶者の収入を収入とみなしているからです。銀行カードローンの場合、配偶者の許可はなくても借入ができます。収入証明書類の提出も、原則求められません。

代わりに、専業主婦は借りられる金額が少なくなっています。たとえば上限の利用限度額が800万円のイオン銀行カードローンの場合、専業主婦が借りられるのは50万円までです。融資額を低くする方法で、延滞するリスクを回避しています。

2つ目が、総量規制の例外のルールを元に、配偶者貸付を利用する方法です。お金を借りられないと困る場合があることを考慮して、総量規制には例外が設けられています。例外の1つが、配偶者の収入と合算して年収の3分の1におさまる配偶者貸付です。

とはいえ、配偶者貸付に対応している貸金業者はほとんどありません。配偶者貸付が利用できる消費者金融の例を見てみましょう。

- ベルーナノーティス

- レディースキャッシングエレガンス

配偶者貸付を利用するには、以下の書類の提出が求められます。

- 本人様と配偶者の本人確認書類

- 住民票(配偶者との婚姻関係を示すために必要とされる)

- 配偶者貸付に関する同意書

- 配偶者の収入証明書類(※審査結果による)

貸金業者で借りる場合、審査結果によっては配偶者の収入証明書類を用意しなければいけません。必要になった場合は、配偶者に頼んで入手しましょう。

カードローンだけではなく、フリーローン商品にも配偶者貸付に対応している金融機関もあります。ただし専業主婦(夫)が借りられるフリーローンの多くは、収入証明書不要とはいかないようです。

アルバイトやパートでも収入証明書の取得は可能

アルバイトやパートでも、収入証明書の取得は可能です。基本的には職場から給与明細書や源泉徴収票をもらっているはずなので、必要な場合に提出しましょう。

しかし、アルバイトやパートの場合、慣例的に職場から給与明細がもらえない例も見られます。所得税法によると給与明細書を渡さないのは違法なので、もらっていない場合は職場に相談して手に入れましょう。

また、市町村役場で所得証明書を取得する方法もあります。

アルバイトやパートの場合、収入があまり高くならない傾向があるため、借入額もあまり高くなりません。法律によって収入証明書不要で借りられる条件に当てはまれば、収入証明書を提出しなくて済む可能性も高いでしょう。

収入証明書が手に入れられない場合は、借入希望額を低くする方法がおすすめです。

学生であっても収入証明書が必要ならアルバイト先に依頼して入手する

学生であっても、カードローンの申し込み先に求められれば収入証明書を提出しなければいけません。収入証明書不要と思っていても年齢により審査自体に申し込めない場合や、申し込みはできるものの収入証明書が必要となる場合もあります。給与明細書や源泉徴収票をもらっている場合は、どちらかを提出すれば済みます。

もらっていない場合は、アルバイト先に依頼して入手しましょう。

入手するのが難しい、言いにくいという場合は、借入希望額を低くするのがポイントです。借入希望額が低ければ、収入証明書なしで借りられる可能性が高いでしょう。

自営業・個人事業主は確定申告書が収入証明書になる

会社員やアルバイト・パートで働いている人は会社から源泉徴収票を入手できますが、自営業の場合は収入が「会社からの給料」ではないため、源泉徴収票は利用できません。

自営業や個人事業主の場合は、自分で確定申告を行った際の確定申告書が収入証明書となります。税務署に提出した所得税の確定申告書は、公に収入証明書として活用できますよ。

また、確定申告書の他には市県民税の納税通知書や、所得証明書なども収入証明書として提出できます。

金利の低さを重視するなら銀行カードローン

金利は「○%〜○%」と幅を持たせてありますが、比較するのは高い方の金利です。

適用される金利は融資限度額が高くなるに従って下がる仕組みになっていますが、新規契約時には上限金利が適用されるからです。

カードローンの金利を一覧表にして比較します。低金利で借りられるのはどこなのか、チェックしてみてください。

【消費者金融】

| 消費者金融のカードローン | 金利(年) |

|---|---|

| SMBCモビット | 3.0~18.0% |

| プロミス | 4.5~17.8% |

| アコム | 3.0~18.0% |

| アイフル | 3.0~18.0% |

| オリックスマネー | 1.5~17.8% |

| レイク | 4.5~18.0% |

| セントラル | 4.8~18.0% |

| ベルーナノーティス | 4.5~18.0% |

| アロー | 15.0~19.94% |

| いつも | 4.8~20.0% |

【信販系カードローン(信販会社・クレジットカード会社のカードローン)】

| 信販系カードローン | 金利(年) |

|---|---|

| 三井住友カード「カードローン」 | 振込専用タイプ:1.5~14.4% カードタイプ:1.5~15.0% |

| JCB CARD LOAN FAITH | 4.4~12.5% ※1回払いなら5.0% |

| セゾンカード「MONEY CARD」 | 15.0% |

| オリコカード「CREST」 | 4.5~18.0% |

| 三菱UFJニコス「ローンカード」 | 6.0~17.6% |

| SMBCファイナンスサービス「セディナカードローン」 | 上限18.0% |

| ジャックスカード「カードローン プレミアビアージュ」 | 4.5~18.0% |

【銀行カードローン】

| 銀行カードローン | 金利(年) |

|---|---|

| りそな銀行カードローン | 3.5~13.5% |

| みずほ銀行カードローン | 2.0~14.0% |

| 三井住友銀行カードローン | 1.5~14.5% |

| 三菱UFJ銀行カードローン「バンクイック」 | 1.8~14.6% |

| オリックス銀行カードローン | 1.7~14.8% |

| スルガ銀行カードローン | 3.9~14.9% |

| 福岡銀行カードローン(FFGカードローン) | 1.9~14.5% |

| ソニー銀行カードローン | 2.5~13.8% |

| イオン銀行カードローン | 3.8~13.8% |

| みんなの銀行Loan | 1.5~14.5% |

| 新生銀行カードローン「スマートカードローンプラス」 | 4.5~14.8% |

| セブン銀行ローンサービス(カードローン) | 12.0~15.0% |

| 楽天銀行スーパーローン | 1.9~14.5% |

| 住信SBIネット銀行カードローン | 1.59~14.79% |

| auじぶん銀行カードローン(じぶんローン) | 1.48~17.5% |

| PayPay銀行カードローン | 1.59~18.0% |

| GMO1あおぞらネット銀行GMOあおぞらビジネスローン | 0.90~12.0% |

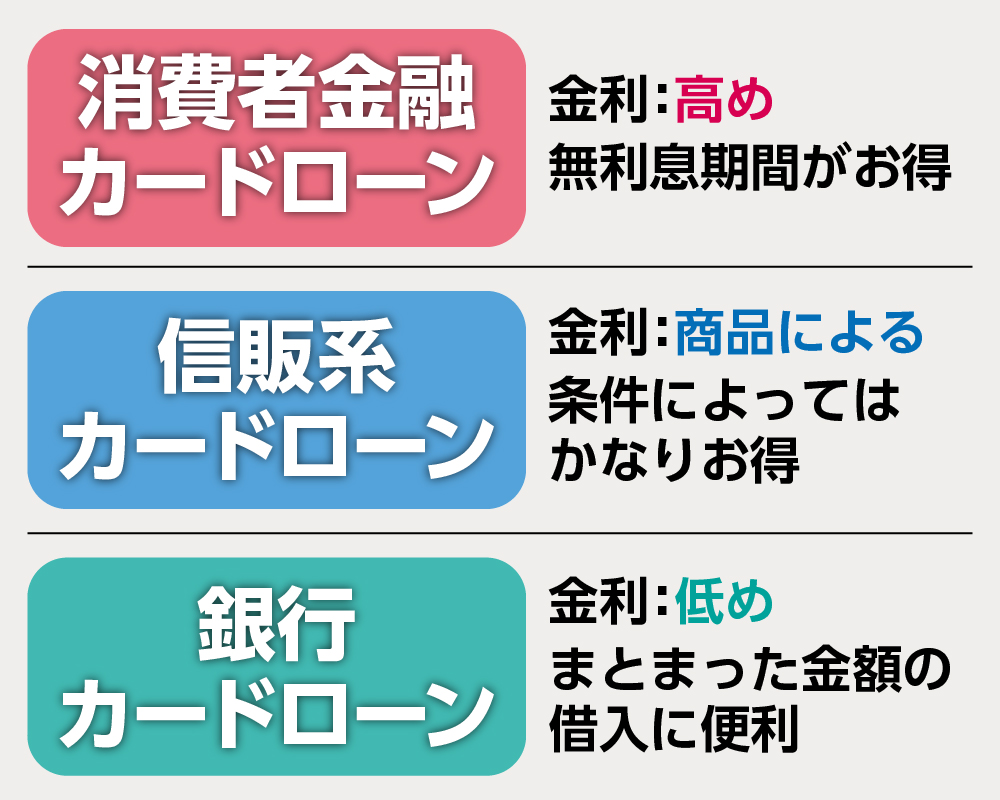

カードローンの借入先には、主に以下の3種類があります。

- 消費者金融カードローン

- 信販系カードローン

- 銀行カードローン

低金利で納得して借りるためにも、借入先別の特徴を確認しましょう。

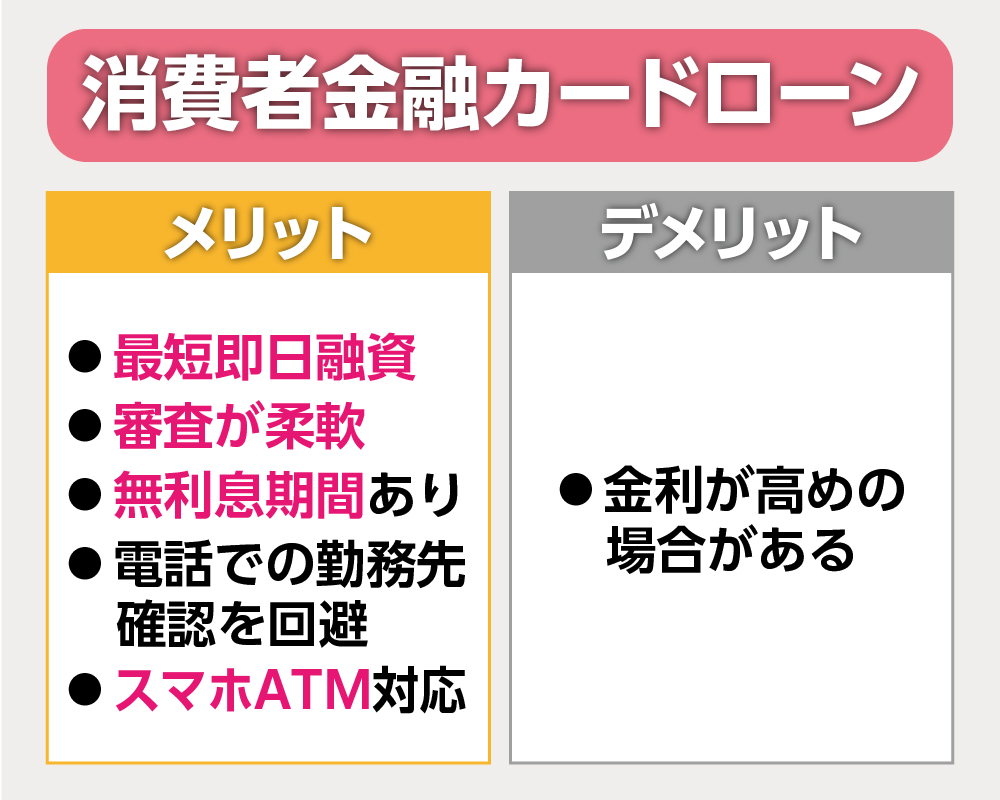

消費者金融カードローンは金利が高めだが無利息期間がお得

消費者金融のカードローンの上限金利は年18.0%程度と、他のカードローンと比較して高めです。中小消費者金融の中には、上限の金利が年20.0%のところも見られます。

カードローンの上限の金利は、利息制限法という法律の取り決めによって、以下の数字を超える設定にはできません。

| 借入額 | 上限の金利(年) |

|---|---|

| 10万円未満 | 20.0% |

| 10万円以上100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

中小消費者金融では、設定できる金利の中で最も高い金利が適用されているケースもあります。

金利が高いのは一見デメリットに思えますが、金利が高い分柔軟な審査が行えるメリットもあります。

金利は、人件費や店舗の運営費などの必要経費を回収する意味と合わせて、返済が滞った場合の備えとしての意味も持つものです。備えが多ければ、多少の不安がある場合でも審査に通せるでしょう。

しかし、備えが少ない低金利のカードローンは余裕がないため、不安がある人は審査に通せません。このような関係で低金利のカードローンは自然と審査が厳しくなるため、審査に自信がない場合は金利にこだわらず消費者金融を選んだ方がよいでしょう。

消費者金融には、以下のようなメリットもあります。

- 無利息期間を設けている消費者金融がある

- 最短即日融資にも対応できる

- 電話による勤め先の確認が回避できるケースがある

- スマホATMに対応できる

短期間で返済できる場合は、無利息期間を活用して借りた方が返済総額が少なくて済む可能性が高まります。

最短即日融資に対応できる、電話による勤め先の確認が回避できるケースがあるなど、利便性が高いのも特徴です。

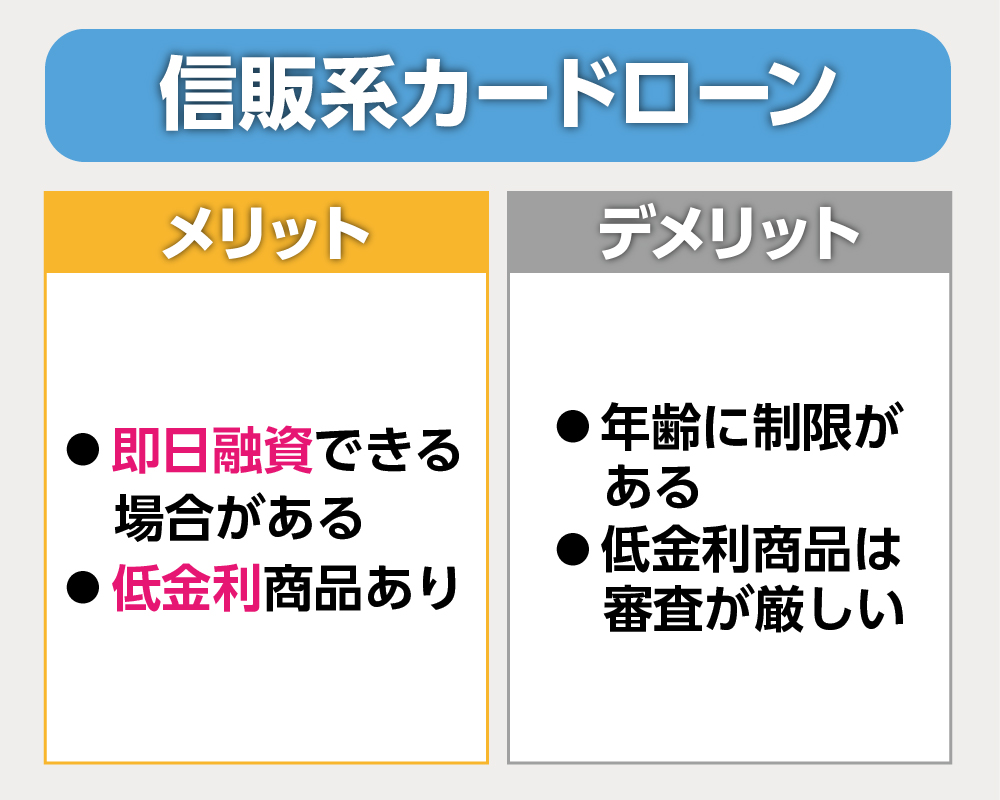

商品によって金利の幅が大きい信販系カードローン

まとめて信販系カードローンと呼ばれる、信販会社やクレジットカード会社のカードローンは、商品によって金利の幅が大きいのが特徴です。消費者金融並みの年18.0%のカードローンもあれば、銀行並みの低金利で借りられる商品もあります。

中には上限の金利が年12.5%の「JCB CARD LOAN FAITH」のようにかなり低金利で借りられる商品も見られますが、低金利の商品は勤務形態に条件が付いているなどやはり審査や申し込み条件が厳しめです。

信販系カードローンの特徴は商品によって様々で、即日融資に対応できるものもあれば借入までに数日かかるものもあります。金利に注目するのとあわせて、利便性や利用条件も考慮に入れながら自分に合ったカードローンを選びましょう。

金利無料になる無利息期間を設ける信販系カードローンもあるため、自分が普段利用しているクレジットサービスや、希望の借入・返済方法などと合わせて選んでみてください。

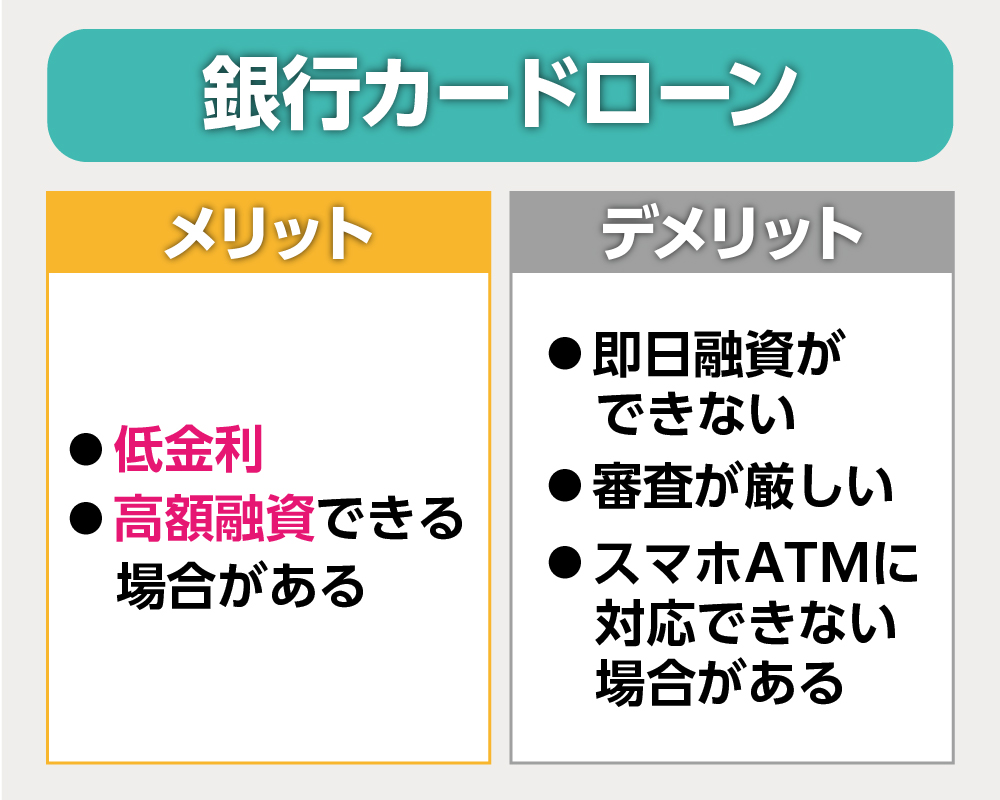

安い金利で借りたい場合におすすめなのは銀行カードローン

安い金利で借りたい場合におすすめなのは、銀行カードローンです。借入先にもよりますが、平均的な金利は年14.5%程度で、消費者金融よりも低金利で借りられます。中には高額な融資に対応している商品もあり、まとまった金額の借入にも便利です。

ただし、銀行カードローンを利用するなら、以下の注意点も知っておきましょう。

- 金利が低い分審査が厳しくなる傾向が見られる

- 即日融資には対応できない

- スマホATMに対応できる商品は少ない

銀行カードローンは、低金利で借りられる半面、審査が厳しくなりがちです。パートやアルバイトといった勤務形態の場合、安定収入があるとみなされなければ借入が難しいケースもあります。

また、銀行カードローンは、審査の仕組み上、即日融資ができません。

銀行カードローンの審査では、反社会勢力にお金を貸さないために警察庁データベースの照会が義務付けられています。警察庁データベースの照会はすべての利用者に対して実施される内容で、照会には1営業日以上必要なので、即日融資には対応できません。

さらに、過去に銀行による貸し過ぎが問題になったのも、即日融資ができない理由の一つです。過剰融資を避けるために、審査に時間をかけて返済能力をチェックするようになりました。

また少数ですが銀行カードローンの中にも、金利無料になる無利息期間が設けられていることがあります。ネット銀行や地方銀行には無利息期間が設けられることもあるため、金利重視でお金を借りたい人はチェックしてみてください。

クレジットカードのキャッシングは低金利とは言い難い

カードローンと同じように繰り返しお金が借りられる方法に、クレジットカードのキャッシング機能もあります。しかし、クレジットカードのキャッシング機能は低金利とは言えず、金利に注目して選ぶならあまりおすすめできません。

クレジットカードのキャッシング機能の、金利の例を確認しましょう。

| クレジットカードの種類 | 金利(年) |

|---|---|

| アコム「ACマスターカード」 | 3.0~18.0% |

| JCBカード | 14.1~18.0% |

| 三井住友カード | 14.4~18.0% |

| 楽天カード | 18.0% |

| エポスカード | 18.0% |

持っているカードの種類にもよりますが、上限の金利は年18.0%程度の設定になっているのが一般的です。

また、クレジットカードのキャッシングには消費者金融カードローンのように、金利無料の期間などは設けられていません。そのため金利の面でクレジットカードが消費者金融よりも勝ることは少ないといえるでしょう。

すでにキャッシング枠の付いているカードを持っている人が少額の借入をするには便利ですが、長期的に繰り返し借りるなら別の方法を選んでもよいでしょう。

おすすめのクレジットカードはこちらでご覧ください。

会員資格があるなら低金利のろうきんのカードローンもおすすめ

会員資格がある人には、低金利で借りられるろうきんのカードローンもおすすめです。

ろうきんは働く人のための福祉金融機関で、利益を目的としていません。利益を追求していない分、金利を低くできます。

会員資格がないと思っても、職場が加入していればろうきんのカードローンを低金利で活用できる可能性があります。

ろうきんのカードローンを利用するなら、住んでいる地域または勤めている地域を管轄するろうきんを利用する仕組みです。ろうきんごとにカードローンの金利は違いますが、好きなろうきんの商品を選んで利用できるわけではありません。

自分の地域にあるろうきんのカードローンの金利がどれくらいか、チェックしてから借入をしましょう。

いくつかのろうきんを例に、金利がどの程度か確認しましょう。

| ろうきんのカードローン | 金利(年) |

|---|---|

| 新潟ろうきんカードローン「マイプラン」 | 5.375~7.775% |

| 静岡ろうきんカードローン「マイプラン」 | 4.275~9.275% |

| 東海ろうきんカードローン「マイプラン」 | 3.9~8.55% |

| 四国ろうきんカードローン「マイプラン」 | 6.025~11.6% ※別途保証料が必要な場合あり |

金利が高いろうきんでも、年12%程度で借入が可能です。

ろうきんのカードローンには金利が低いメリットがありますが、会員であっても条件を満たしていなければ利用できない場合もあります。たとえば東海ろうきんのカードローン「マイプラン」の申し込み条件は、以下の通りです。

- 申込時の年齢が18歳以上65歳未満

- 安定継続した収入がある

- 前年度の税込年収が150万円以上ある

- 保証会社の保証が受けられる

300万円以上の借入を希望するなら、勤続年数が5年以上または前年度の税込年収が500万円以上なければいけません。

契約社員やパート社員でも条件を満たしていれば借入できますが、年収の条件を満たすことが難しい場合もあるでしょう。条件に合えば、低金利で借りられるお得な商品です。車を購入した際のローンをディーラーではなくろうきんで組む方も多いのです。

ただし、ろうきんのカードローンは借入までに1週間から2週間程度かかります。急いで融資を受けたい場合には、別のカードローンを選びましょう。

借入額が大きくなってしまった人はおまとめローンや借り換えローンもあり

ここまでご紹介してきたカードローンは初めて借りることを想定してお話ししてきましたが、すでに他社の借り入れがあり、返済に困っている方のために、おまとめローンと借り換えローンをご紹介します。

おまとめローンとは。借り換えローンとの違いや特徴を解説

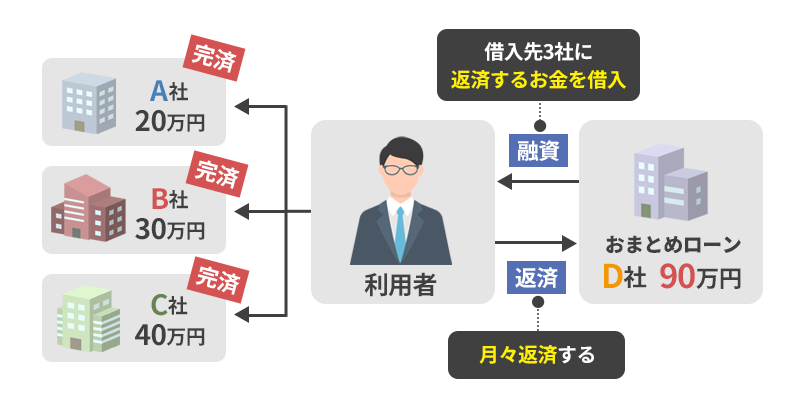

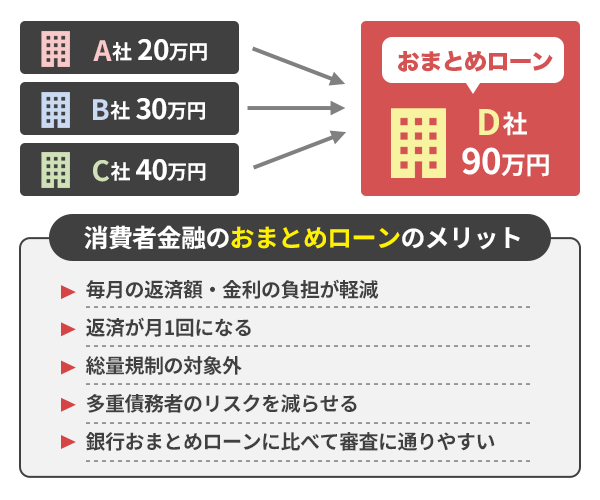

おまとめローンとは、借入先が複数ある人が借入先を1つにまとめるための商品です。A社、B社、C社の3つのカードローンを利用している人の場合、D社で新たにおまとめローンの審査を受けます。

審査に通ったら今利用している3社すべてのカードローンを完済できるだけのお金をD社から借りて、返済を済ませます。その後、D社のおまとめローンを返済していく仕組みです。

おまとめローンと似た商品に、借り換えローンがあります。おまとめローン審査も借り換えローン審査も債務整理を目的として利用します。両者の違いを確認しましょう。

おまとめローンと借り換えローンの違いは追加で借りられるかどうか

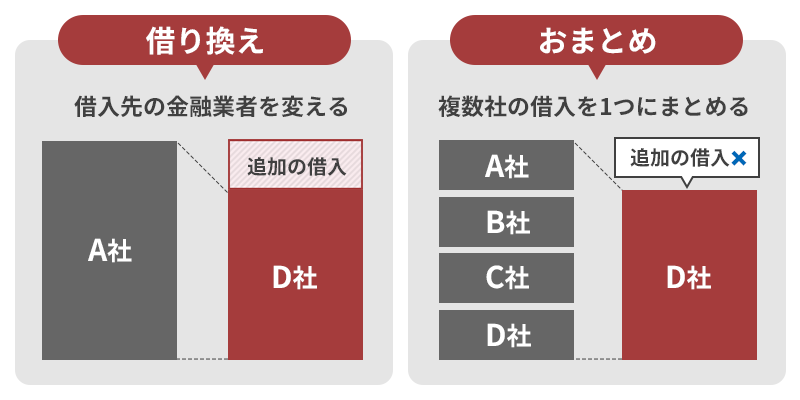

おまとめローンと借り換えローンの大きな違いは、追加で借りられるかどうかです。それぞれの特徴を詳しく確認しましょう。

| ローンの種類 | 追加の借入 | 特徴 |

|---|---|---|

| おまとめローン | ✕ | 複数社ある借り入れを1ヶ所にまとめて返済しやすくする |

| 借り換えローン | 〇 | 契約しているカードローンとは別のカードローンに申し込む 1社または2社借りている人が新たに契約したカードローンを利用する |

カードローンを借り換える主な理由を見てみましょう。

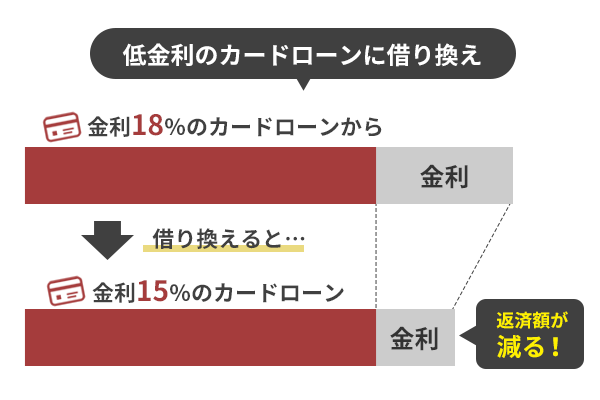

- 金利が高く返済が苦しいと感じている人が低金利のカードローンに借り換える

- 月々の返済額が高く返済が難しい人が返済額の少ないカードローンを利用する

カードローン同士で借り換えるなら、今利用しているカードローンのデメリットを補えるカードローンを選ぶ必要があります。

今利用しているカードローンよりも金利が低いカードローンを選べば、低金利で借りられます。

借入先が2社までなら、借り換えローンがおすすめです。ただし借入額が多く、返済が難しいと感じているなら、2社からの借入でもおまとめローンを選んだ方がよいでしょう。

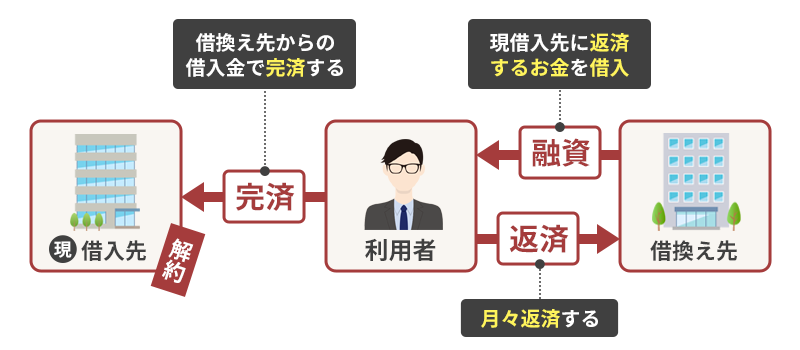

借り換えローンの場合、新たなカードローンで必要なお金が借りられたら、今のカードローンごとの取り決めに従って、全額返済しましょう。今利用しているカードローンの返済後は、新たに契約したカードローンの返済を続けます。

今まで利用していたカードローンは、解約した方がよいでしょう。両方から借りられる状態になっていると、借り過ぎてしまう可能性もあります。

新たにローンを組みたい場合に借入件数が多いと審査で不利になるケースもあるため、解約した方が安心です。

商品名だけではローンの種類が判断できない場合があるため注意しよう

おまとめローンを探している場合、商品名だけではローンの種類が判断できない場合があるため注意しましょう。

先程も紹介したように、本来おまとめローンと借り換えローンは違うものです。しかし、ローンの提供元によっては明確に区別しておらず、「借り換えローン」という名称になっているのに内容を確認するとおまとめローンの場合があります。

名称が借り換えローンになっていてもおまとめローンの場合もあるため、おまとめローンを探している場合は借り換えローンという名称の商品もあわせてチェックしましょう。選択肢が広がり、自分の希望に合う商品が見つけやすくなります。

おまとめローンは総量規制の例外の貸し付けに分類される

おまとめローンは、総量規制の例外の貸し付けに分類されます。総量規制とは、貸金業法に定められているルールです。総量規制に従うと、消費者金融やクレジットカード会社など貸金業者からは年収の3分の1を超える借入ができません。

しかし、お金が借りられずに困る人が出ないように、総量規制から除外される貸し付けや例外とされる貸し付けがあります。総量規制の除外と例外の違いを確認しましょう。

| 種類 | 内容 | 貸し付けの例 |

|---|---|---|

| 総量規制から除外される貸し付け | 借りている金額として計算されない | 住宅ローン、マイカーローン、高額療養費の貸し付けなど |

| 総量規制の例外とされる貸し付け | 借りている金額として計算されるが例外的に借入が認められる | 顧客が一方的に有利な借り換え、借入残高を減少させるための借り換え、配偶者の年収と合わせた貸し付けなど |

おまとめローンは「顧客が一方的に有利な借り換え」「借入残高を減少させるための借り換え」に当たります。

借り換えという表現になっていますが、おまとめローンは大きく分けると借り換えの一種です。複数の借入を追加融資ができない性質の1つのローンで借り換える場合を、おまとめローンと言います。

総量規制は貸金業者に分類されない銀行のカードローンなどには関連しませんが、貸金業者と同じく年収の3分の1を目安として融資をしているのが一般的です。お金を貸し過ぎても返ってこないと困るため、返済能力の範囲で融資をしています。おまとめローン審査に関わらず、住宅ローンを組む際にも自分の今後の収入の見込みにあった家を検討しましょう。

銀行のおまとめローンであっても、年収の3分の1を超える借入ができる可能性はあります。

おまとめローンの限度額は?いくらまで借りれるかは借入残高で決まる

おまとめローンの利用限度額は、現在の借入残高によって決まります。おまとめローンは借入をまとめる商品で、借りたお金は原則として返済以外には使えません。返済に必要な分だけ、借入ができると考えましょう。

たとえばプロミス公式サイトのおまとめローンのページを確認すると、「融資額は申込時の借り換え対象となるローン残高の元本の範囲内に限る」と案内されています。

ただし、以下の点に注意しましょう。

- 商品ごとの上限の金額を超える借入はできない

- 借入残高よりも低い金額しか借りられない場合もある

おまとめローンでも、カードローンと同様に融資できる金額の上限が商品ごとに決められています。たとえばプロミスのおまとめローンは融資額の上限が300万円まで、アイフルのおまとめローンは800万円までです。

300万円を超える借入をしていても、プロミスで借りられるのは300万円までなのです。

また、おまとめローンであっても、希望した金額より低い金額での契約になるケースもあります。アイフル公式サイトのおまとめローンのページを見ると、「おまとめローンによっても借入先がアイフル1社のみにならない場合もある」と案内があります。

借入残高よりも低い金額しか借りられない場合もありますが、たとえば3ヶ所あった借入が2ヶ所になるだけでも返済管理がしやすくなるでしょう。

おまとめローンで借り換えられる借入の内容は商品によって異なる

おまとめローンで借り換えられる借入の内容は、商品によって異なります。おまとめローンには主に以下の2つのタイプがあるため、商品選びの際には注意しましょう。

- 貸金業者の無担保ローンのみ借り換えの対象

- 貸金業者の無担保ローン以外に銀行カードローンなどの借り換えも可能

貸金業者の無担保ローンとは、以下のようなものを言います。

- 消費者金融のカードローン

- クレジットカード会社や信販会社のカードローン

- クレジットカードのキャッシング機能を利用した借入

現金を借りるクレジットカードのキャッシング機能は、貸金業者からの借入として扱われます。しかし、ショッピング機能は現金を借りるわけではなく商品やサービスの代金を立て替えてもらうものなので、貸金業者の無担保ローンには含まれません。

貸金業者のローンでも、マイカーローンなど担保があるものも対象外です。

おまとめローンの中には、貸金業者ではない銀行カードローンも、クレジットカードのショッピング機能も借り換えの対象としている商品もあります。

おまとめローンの種類では、貸金業者の無担保ローンのみまとめられるおまとめローンの方が多く見られるのが特徴です。銀行からの借入やクレジットカードのショッピングもまとめたい場合は、対応している商品を選ばなければいけません。

申し込み条件が少なく申し込みやすい消費者金融のおまとめローン

申し込み条件が少なく、パートやアルバイトでも申し込みやすいのが消費者金融のおまとめローンです。銀行のおまとめローンと比較すると金利は高めですが、金利が高い分、審査に柔軟性を持たせられます。

審査が不安な人は、消費者金融のおまとめローンを検討しましょう。おすすめのおまとめローンを紹介するので、チェックしてみてください。

パートやアルバイトの借入にも対応しているプロミスのおまとめローン

パートやアルバイトの利用が制限されるおまとめローンもある中で、プロミスの商品はパートやアルバイトでも安定収入があれば利用可能と明記されています。

学生でもアルバイトをしていれば利用できる可能性があるため、将来に向けて早めに返済したい場合はプロミスのおまとめローンを県庁しましょう。

商品概要は以下の通りです。

| 項目 | 内容 |

|---|---|

| 金利(年) | 6.3~17.8% |

| 融資額 | 300万円まで |

| 利用条件 | 年齢が20歳以上65歳以下 本人に安定した収入がある |

| 対象となるローン | 貸金業者からの借入 |

| 申し込み方法 | プロミスコール(電話) お客様サービスプラザ(店頭窓口) |

| 契約方法 | 自動契約機 お客様サービスプラザ(店頭窓口) 郵送 |

金利の上限は年17.8%で、消費者金融のカードローンを利用している人は金利下がる効果も期待できるでしょう。

返済回数は相談の上で設定してくれるため、返済額を下げて月々の返済を楽にする方法も、ある程度まとまった金額を返済して早めに返済を終わらせる方法も選べます。

対象となるローンは貸金業者からの借入のみで、銀行カードローンやクレジットカードのショッピングなどは借り換えの対象となりません。クレジットカードはまとめずに使い続けたい場合に、便利な商品です。

自社のカードローンは借り換えられない商品もありますが、プロミスのおまとめローンはすでに利用している人も切り替えられます。

電話で申し込んで郵送で契約すれば、来店不要でも利用できます。

プロミスのおまとめローンは、審査がスムーズに進めば即日で利用可能です。審査が甘いというわけではありませんが、銀行系のおまとめローンよりも利用までのハードルは低いといえるでしょう。

Web完結で契約しやすいアイフルのおまとめローン

おまとめローンの中には契約する際に来店や郵送が必要な商品が多く見られますが、アイフルのおまとめローン「おまとめMAX」「かりかえMAX」はWeb完結が可能です。契約しやすいので、手間をかけずに手続きをしたい人はアイフルの利用を検討しましょう。

郵送物なしでの契約も可能なので、周りに借入がバレたくない人にも向いています。

アイフルのおまとめローンの商品概要を確認しましょう。

| 項目 | 内容 |

|---|---|

| 金利(年) | 3.0~17.5% |

| 融資額 | 1万円~800万円 |

| 利用条件 | 満20歳以上69歳まで 定期的な収入と返済能力を有する アイフルの基準を満たす |

| 対象となるローン | 貸金業者からの借入 銀行の無担保ローン クレジットカードのショッピング |

| 申し込み方法 | Web 電話 |

| 契約方法 | Web |

アイフルのおまとめローンは、銀行の無担保ローンもクレジットカードのショッピングもまとめられる商品です。上限の限度額が800万円と、余裕を持ったおまとめができます。

クレジットカードも含めて借り換えたい人や、銀行で多く借りている人は、アイフルのおまとめローンを検討しましょう。

ただし、上限の金利が年17.5%と銀行より金利が高めなので、状況によっては金利が上がる可能性もあります。銀行も含めて借り換える場合は、金利に注意しましょう。

審査が甘いわけではありませんが、急いでおまとめローンの審査を受けたいと言う人にも、選択肢の一つとしておすすめです。

クレジットカードなどもまとめられる「アルサ de おまとめ」

レイクALSAの「アルサ de おまとめ」は、銀行の無担保ローンやクレジットカードのショッピングもまとめられる商品です。商品概要を確認しましょう。

| 項目 | 内容 |

|---|---|

| 金利(年) | 6.0~17.5% |

| 融資額 | 1万円~500万円 |

| 利用条件 | 年齢が満20歳から70歳まで 安定した収入がある |

| 対象となるローン | 貸金業者からの借入 銀行の無担保ローン クレジットカードのショッピング |

| 申し込み方法 | アルサ de おまとめ専用フリーダイヤル |

| 契約方法 | 自動契約機 |

上限の融資額が500万円と高めで、まとまった金額を借りている人のおまとめにも対応できます。契約の際には自動契約機に出向く必要があるため、契約が可能か確認してから利用しましょう。

現在は「レイク de おまとめ」という名称になっていますが、ローンの内容は変わっていないようです。審査が甘いというわけではありませんが、返済シミュレーションやチャットボットによる質疑応答を事前に活用できるため、ハードルは低いと言えるでしょう。

SMBCモビットの会員なら利用できるおまとめローン

SMBCモビットが提供しているおまとめローンは、SMBCモビット会員専用です。WebセルフマネージメントシステムMyモビ登録会員であれば申し込みもWEBで完結する為、時間も短縮できます。SMBCモビットを含めて複数のローンをまとめたい場合に、利用できる可能性があります。

商品概要を確認しましょう。

| 項目 | 内容 |

|---|---|

| 金利(年) | 3.0~18.0% |

| 融資額 | 500万円まで |

| 利用条件 | 年齢が20歳から65歳 安定した収入がある SMBCモビットの基準を満たす |

| 対象となるローン | 貸金業者からの借入 |

| 申し込み方法 | 電話 |

| 契約方法 | 会員専用サービス「Myモビ」で契約 ※スマートフォンが必要 |

会員になっている人が利用する商品なので、会員専用サービス「Myモビ」で契約できて手軽です。スマートフォンがないと手続きできない点に注意しましょう。上限の金利は、年18.0%と高めです。

SMBCモビットのおまとめローンを利用するには、SMBCモビットに入会しておくことが条件です。甘いわけではないものの、すでに一度SMBCモビットの審査をクリアした人に限定されるため、審査もスムーズにいきやすいでしょう。

ただし申込時には、他社の借入情報を証明する書類の提出などが必要になる可能性もあります。

契約書類がコンビニエンスストアで取り出せるいつものおまとめローン

中小消費者であるいつものおまとめローンは、契約書類がセブンイレブンのマルチプリンタから出力できて、輸送物がないのがメリットです。

| 項目 | 内容 |

|---|---|

| 金利(年) | 4.8~18.0% |

| 融資額 | 1万円~500万円 |

| 利用条件 | 年齢が20歳以上65歳以下 本人に安定した収入がある |

| 対象となるローン | 貸金業者からの借入 |

| 申し込み方法 | Web |

| 契約方法 | メールまたはFAX ※セブンイレブンのマルチプリンタで契約書類を出力 |

Webから申し込めて郵送物もないため、借入を内緒にしたい人におすすめです。ただし、契約書類をセブンイレブンのマルチプリンタで取り出さなければいけないため、手間がかかると感じる人もいるでしょう。

借入額は500万円までと、ゆとりを持った借入も可能です。金利の上限は年18.0%なので、金利が下がるかどうか確認した上で利用を検討しましょう。

最短2時間で審査結果がわかるおまとめ専用の中央リテール

中小消費者金融の中央リテールは、最短2時間で審査結果がわかる、おまとめローン専用の業者です。最短で翌営業日には融資が受けられるため、できるだけ急いでおまとめローンを利用したい人にも向いています。

商品概要を確認しましょう。

| 項目 | 内容 |

|---|---|

| 金利(年) | 10.95~13.0% |

| 融資額 | 500万円まで |

| 利用条件 | - |

| 対象となるローン | 貸金業者からの借入 |

| 申し込み方法 | Web 電話 |

| 契約方法 | 来店 |

中央リテールは担当者が全員国家資格を持っているので、安心して相談できます。利用条件に付いては詳細が記載されていないため、まず電話で相談しましょう。

上限の金利は年13.0%と低くなっていますが、下限の金利は年10.95%と高めです。契約に来店が必要なので、来店できる場合に利用を検討しましょう。

審査が甘いと断言できるわけではありませんが、おまとめローンの中では融資スピードが速いのが特徴です。無記名で融資が可能かどうか、返済回数・返済額のシミュレーションができる点もメリットの一つですね。

低金利で借りられる可能性が高い銀行のおまとめローン

低金利で借りられる可能性が高いのは、銀行のおまとめローンです。銀行のおまとめローンは利用条件が厳しいケースが多く見られるため、商品概要を確認した上で申し込みを検討しましょう。

全国から借りられるおまとめローンは珍しく、ほとんど見られません。地方銀行で取り扱われていて、その地域に住んでいる人のみが利用できる商品もあるので、商品の例を取り上げていくつか紹介します。

おまとめ専用のローンだけではなく、おまとめにも利用できるフリーローンもあるため、近くの銀行の正本をチェックしてみてください。

全国から利用できるのがメリットの東京スター銀行のおまとめローン

東京スター銀行のおまとめ専用の商品「おまとめローン(スターワン乗り換えローン)」は、おまとめローンとしては珍しく全国から利用できます。申し込みから契約までWebでできる、便利な商品です。

商品概要を確認しましょう。

| 項目 | 内容 |

|---|---|

| 金利(年) | 9.8~14.6% |

| 融資額 | 30万円~1,000万円 |

| 利用条件 | 申込時に満20歳以上65歳未満 給与所得者 年収200万円以上 保証会社の保証が受けられる |

| 対象となるローン | 貸金業者からの借入 金融機関の無担保ローン |

| 申し込み方法 | Web 電話 |

| 契約方法 | Web |

東京スター銀行のおまとめローンを利用できる給与所得者とは、具体的には以下の人を指します。

- 正社員

- 契約社員

- 派遣社員

給与所得者なら勤続年数が1年未満でも申し込めますが、年収に対する制限があるため注意しましょう。金利の上限が14.6%なので、金利を引き下げられる可能性が高いと言えます。

北海道から東北の銀行おまとめローンの商品例

北海道から東北地域で利用できる、銀行おまとめローンの商品の例を確認しましょう。

| 商品名 | 金利(年) | 限度額 |

|---|---|---|

| 北海道銀行「ベストフリーローン」 ※おまとめ、借り換えOK |

3.8~14.0% | 300万円まで |

| みちのく銀行おまとめローン「あわせ~る」 | 4.5~14.5% | 500万円まで |

| 東邦銀行「とうほうお借換えローン」 ※内容はおまとめローン |

6.5~9.8% | 10万円~500万円 |

「おまとめにも利用できる」と記載されている商品なら、フリーローンをおまとめ目的で利用することもできます。

中部地方の銀行おまとめローンの商品例

中部地方の銀行で利用できる、銀行おまとめローンの商品の例を確認しましょう。

| 商品名 | 金利(年) | 限度額 |

|---|---|---|

| 第四北越銀行「おまとめローン」 | 6.8~14.5% | 500万円まで |

| 静岡中央銀行「借換専用おまとめローン」 | 4.0~14.5% | 500万円まで |

| 長野銀行「おまとめローン」 | 3.3~14.5% | 10万円~500万円 |

近くの銀行で利用できる商品がないか、確認してみましょう。

関東地方の銀行おまとめローンの商品例

関東地方の銀行で利用できる、銀行おまとめローンの商品の例を確認しましょう。

| 商品名 | 金利(年) | 限度額 |

|---|---|---|

| 栃木銀行「とちぎんおまとめローンスッキリ」 | 6.8~14.6% | 10万円~500万円 |

| 東和銀行「東和おまとめローン」 | 4.6~14.6% | 10万円~500万円 |

| 筑波銀行「<つくば>おまとめフリーローン」 | 6.4~14.6% | 10万円~500万円 |

地域ごとに、利用できそうなおまとめローンがあることがわかります。

近畿地方の銀行おまとめローンの商品例

近畿地方の銀行で利用できる、銀行おまとめローンの商品の例を確認しましょう。

| 商品名 | 金利(年) | 限度額 |

|---|---|---|

| 三十三銀行「おまとめローン」 | 9.8~14.8% | 10万円~500万円 |

| 紀陽銀行「おまとめローン+(プラス)」 | 6.5~14.0% | 10万円~500万円 |

| 池田泉州銀行「フリーローン」 ※ローンのおまとめも可能 |

4.5~14.5% | 30万円~500万円 |

近畿地方にも、おまとめローンとして利用できるフリーローンを提供している銀行があります。

中国地方と四国地方の銀行おまとめローンの商品例

中国地方と四国地方の銀行で利用できる、銀行おまとめローンの商品の例を確認しましょう。

| 商品名 | 金利(年) | 限度額 |

|---|---|---|

| 愛媛銀行「ひめぎんおまとめローン」 | 5.8~14.5% | 500万円まで |

| 百十四銀行「114おまとめローン」 | 4.8~14.5% | 1万円~500万円 |

| 中国銀行「おまとめフリーローン」 | 6.8~14.5% | 10万円~500万円 |

銀行のおまとめローンの多くは、年14.5%程度の低金利で利用できます。

九州地方の銀行おまとめローンの商品例

九州地方の銀行で利用できる、銀行おまとめローンの商品の例を確認しましょう。

| 商品名 | 金利(年) | 限度額 |

|---|---|---|

| ふくおか銀行「おまとめフリーローンナイスカバー」 | 5.8~14.0% | 10万円~500万円 |

| 西日本シティ銀行「NCBおまとめローン(無担保型)」 | 4.5~15.0% | 10万円~500万円 |

| 肥後銀行「ケーススタディおまとめ」 | 4.3~14.0% | 10万円~500万円 |

| 豊和銀行「おまとめフリーローン」 | 3.8~14.5% | 10万円~500万円 |

中には年14.0%と低金利で利用できる商品も見られます。西日本シティ銀行カードローンもあなたのミカタをキャッチコピーにカードローン、おまとめローンをCMでPRしています。

おまとめローンのメリットは?返済の負担を軽減できる

おまとめローンのメリットは、返済負担を軽減できることです。具体的にどのような点で負担が減るのか、詳しく確認しましょう。

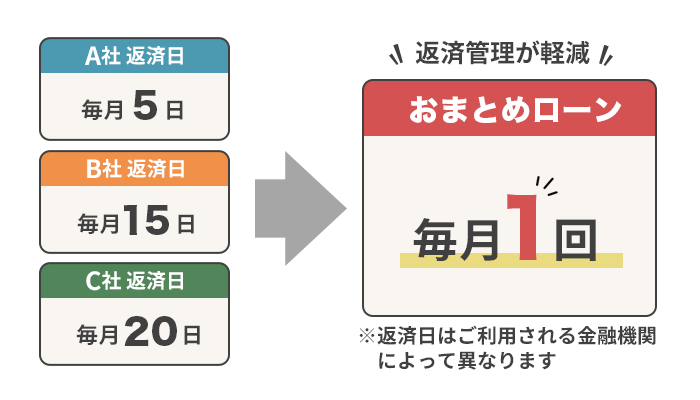

おまとめローンを利用すれば返済日が減って返済の管理が楽になる

おまとめローンを利用すれば、返済日が減って返済の管理が楽になります。総額は変わらなくとも、おまとめローンの審査に通ることで、精神の安定につながります。

たとえば今4ヶ所のカードローンを利用している人の場合、最大で月に4回返済をしなければいけません。返済日が重なっているローンがあったとしても、返済回数が多いと覚えておくだけでも大変です。

カードローンの返済額は借入先によって決め方が違い、どこで借りても同じわけではありません。4ヶ所から借りていると、返済額がバラバラで返済額の管理も必要です。

返済方法を口座振替にしている人は残高不足に注意すれば自動的に返済できますが、返済に出向く場合はその手間も負担になるでしょう。

おまとめローンで借り入れ先が1ヶ所になれば、管理が楽になります。

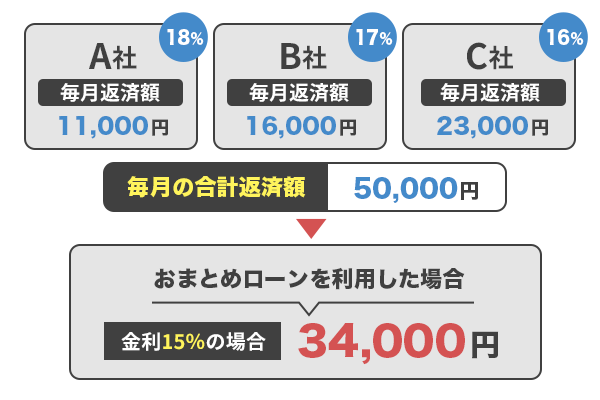

返済額の見直しができて返済が楽になる

おまとめローンは返済を楽にする目的の商品で、月々の返済額の見直しができます。借入先が複数ある人がそれぞれの借入先で決められた金額の返済をしていると、合計額が高額になる場合もあるでしょう。

おまとめローンなら、月々の返済額を無理のない金額に設定できます。毎月の返済額は申し込みの際に相談しながら決めたり、融資額に対する割合で決定されたりするのが一般的です。

複数ヶ所に返済する場合よりも返済額を減らせるため、無理なく完済を目指せます。おまとめローン審査に通ったことや返済期日に追われることが減ることで精神的なストレスも軽減されるメリットがあるのです。

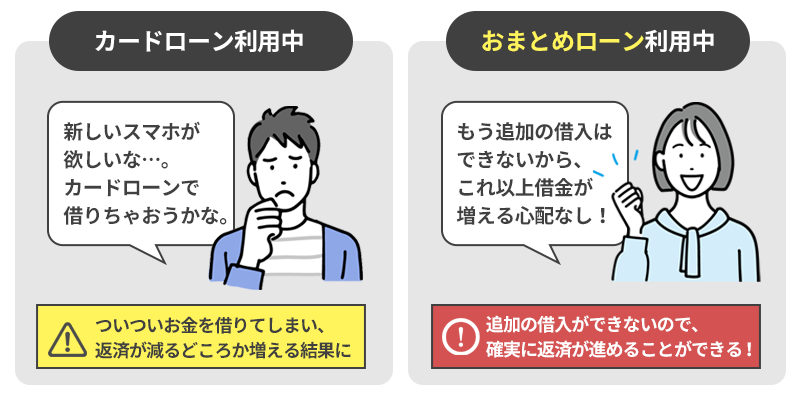

追加の借入ができないため確実に返済が進められる

おまとめローンでは追加の借入ができないため、確実に返済が進められます。

カードローンを利用していると、追加の借入も可能です。借入に慣れると、ついお金を借りているという感覚を忘れて借り過ぎてしまう人もいるのではないでしょうか。

おまとめローンを組んで借入できない状態を作れば、借りたいと思っても借りられません。確実に返済が進められるのは大きなメリットです。

ローンの返済が滞ると、以降ローンが組みにくくなり生活に影響が出る可能性もあります。返済しやすい状況を作って、延滞を避けながら返済を続けましょう。

まとまった借入をすれば金利が下がる場合もある

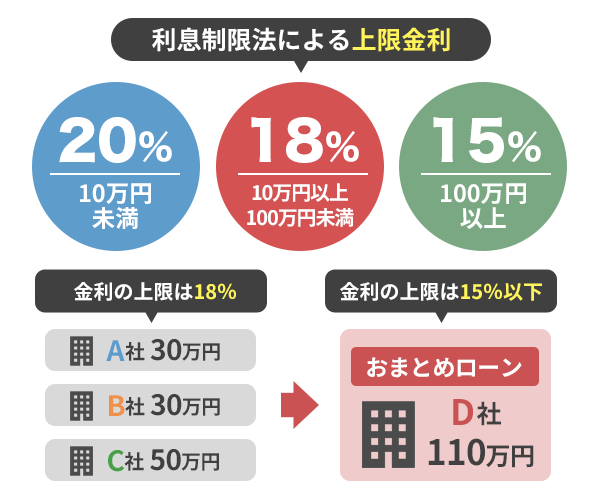

おまとめローンを利用すると、金利が下がる場合もあります。カードローンの金利は、借入額が高いほど高くなるのが一般的です。法律でも以下のように上限の金利が決められていて、上限を超える金利の設定はできません。

| 借入額 | 上限の金利(年) |

|---|---|

| 10万円未満 | 20.0% |

| 10万円以上100万円未満 | 15.0% |

| 100万円以上 | 15.0% |

例えばABCの3つのカードローンを利用していて、それぞれの借入額が30万円、30万円、50万円の人の場合、借入総額は110万円です。1ヶ所での借入額はそれぞれ100万円を超えないため、金利の上限は年18.0%になります。

3つのカードローンの借入をおまとめローンでまとめると、1ヶ所から110万円借りる扱いになります。借入額が100万円を超えると法律によって金利が15.0%以下になるため、おまとめローンで金利が下がる可能性があるのです。

法律による取り決めの上限を超えなければ、カードローンの金利は借入先が自由に設定して構いません。法律で定められた金額ほど借入額が多くなくても、まとまった金額を借りれば金利が下がるケースも見られます。

110万円借りて5年で返済する場合を例に、利息を比較してみましょう。

- 金利18%:57,500円程度

- 金利15%:47,000円程度

返済期間が長くなれば、さらに金利の差が大きくなります。

90万円ずつ3社から借りていた人が、270万円を5年で返済する場合も見てみましょう。

- 金利18%:141,400円程度

- 金利15%:115,400円程度

借入額が大きい場合も、利息の節約効果が高くなります。

おまとめローンにもデメリットがある!事前に確認して上手に借りよう

おまとめローンはメリットだけではなく、デメリットもある点に注意しましょう。事前にデメリットを確認しておくと、上手な商品選びや借り方でデメリットをカバーできるケースが見られます。

具体的に紹介するので、ぜひチェックしておいてください。

今までの借り方やおまとめローンの返済計画によっては返済総額が増す

おまとめローンで注意しなければいけないのは、今までの借り方やおまとめローンの返済計画によっては返済総額が増す点です。

おまとめローンでは、返済しやすくするために多くの場合月々の返済額が減ります。返済の負担が楽になるのはメリットですが、月々の返済額が減れば返済期間が長くなるのは避けられません。

ローンの利息は日割りで計算されるため、支払い期間が長くなるほど高くなります。金利がどれくらい下がったか、返済額をどれくらい減らしたかなど要因で返済額が決まるため、おまとめローンの詳細が決まるまではどちらが得とは言えません。

ただし、多くのおまとめローンで繰り上げ返済が可能です。繰り上げ返済をすれば、返済期間を短縮できるため、お得に返済できる可能性があります。繰り上げ返済なら、普段は無理なく返済を続けつつ余裕のある時に追加で返済をすればいいため、無理がありません。

ローンをまとめる前の返済額より少し下がれば問題ない人は、返済額をあまり下げないようにしてもよいでしょう。事前に相談して、シミュレーションをしたうえでおまとめローンの返済計画を立てれば、返済総額が大きく増えるのを防げます。

お金に困っても追加の借入ができなくなる

おまとめローンは返済専用の商品で、お金に困っても追加の借入はできません。おまとめローンを利用して返済したカードローンは、解約する必要があります。おまとめローンは、利用規約として現在の借入先を解約するように取り決めているのが一般的です。

中にはアイフルのおまとめローンのように、「契約後に新たな借り入れの必要が生じた場合はアイフルに相談するように」と案内があるものも見られます。しかし、追加の借入の相談に乗ってくれる商品は一般的とは言えません。

総量規制の範囲を超える借入があれば、法律の関係で相談しても融資には対応できないため、追加で借りられる可能性はあまり高くないと考えた方がよいでしょう。

おまとめの対象にしなかったカードローンは解約する必要がありませんが、総量規制の範囲を超えていれば新たな融資は制限されます。また、商品によってはおまとめの対象としていないローンの解約も求められる場合があるため、注意しましょう。

クレジットカードもおまとめの対象にすると解約しなければいけない

クレジットカードのショッピングもおまとめの対象にできる商品を選ぶと、原則クレジットカードを解約しなければいけません。クレジットカードで公共料金の支払いをしている、ショッピングに利用しなければいけないなど、頻繁に利用する場合は注意しましょう。

クレジットカードを複数持っていて、別のカードが利用できる場合は問題ないケースもあります。

ただし、他のローンを解約しなければ申し込めないおまとめローンでは、おまとめの対象としていないクレジットカードを解約する必要があるので、事前に確認してから申し込みを検討しましょう。

絶対通るおまとめローンはない!審査で見られる5つのポイント

おまとめローンは返済を進めやすくする商品で誰でも借りられるイメージがあるかもしれませんが、絶対通るおまとめローンはありません。

ルールとしては年収の3分の1を超える借入が可能でも、借りたお金を返済できる状態ではないと判断されれば審査に通らない場合があります。

おまとめローンの審査のポイントを5つ紹介するので、チェックしてください。

最低限商品ごとの申込条件に合っていなければいけない

おまとめローンの審査に通過するには、最低限商品ごとの申込条件に合っていなければいけません。おまとめローンはすでに借入がある人が利用するため、カードローンよりも利用条件が厳しく設定されているケースも見られます。

例として、全国から利用できる銀行のおまとめローンとしてよく知られる東京スター銀行「おまとめローン(スターワン乗り換えローン)」の利用条件を確認しましょう。

- 満20歳以上65歳未満である

- 給与所得者である(正社員、契約社員、派遣社員)

- 年収が200万円以上ある

- 保証会社の保証が受けられる

年齢の条件だけではなく、勤務形態や年収に関する条件もあります。

パートやアルバイト、自営業者や、年収がそれほど高くない人は、商品選びをする際に条件を確認しましょう。パートやアルバイトでも申し込み可能と明記されている商品なら、勤務形態を気にせずに申し込めます。

定められている申込条件の基準は、銀行よりも消費者金融や中小消費者金融の方が若干甘いと言えるケースがあります。中には「おまとめローン」と「借り換えローン」で区別されていることもあり、その2種類で申込条件が異なるケースもあるためよくチェックしましょう。

おまとめローンでは収入の安定性に問題がないか重点的に確認される

おまとめローンの審査では、収入の安定性に問題がないか重点的に確認されます。収入がなければ、返済は続けられません。

カードローンを契約する際には収入があった人でも、状況が変わっている可能性もあるでしょう。まとめた借入を返済できるだけの収入を得ているか、収入が途絶える月がないかなど確認した上で、審査に通すか判断されます。

おまとめローンはまとまった借入をした状態で審査を受けるため、カードローンの審査よりも慎重に行われると考えましょう。

カードローンは基本的に、金利が高いほど審査が甘い・低いほど審査が厳しい傾向が見られます。せっかくおまとめローンを利用するなら低金利の商品を選びたいところですが、金利の低いおまとめローンは輪をかけて審査が厳しいと考えた方が良いでしょう。

在籍確認が成立しないと収入があると認めてもらえない場合もある

審査の際に行われる在籍確認が成立しないと、収入があると認めてもらえない場合もあるため注意しましょう。

在籍確認とは、ローンを組む際の審査の途中に申込者の勤務に連絡を入れることです。申し込みの際に勤務先や年収を記載してあっても、本当に今働いているか書類から確認する方法はありません。

勤務先に電話をすれば、職場が実在しているか、本当に申込者が働いているか、裏付けが取れます。

おまとめローンでは融資する金額が高額になりがちなので、慎重に審査を行うためにも嘘がつきづらい電話で在籍確認を行うのが一般的です。連絡がつかない場合は、収入があるという確証が持てず、審査に通りません。

借り換える前のカードローンの返済が滞っていないかも重要なポイント

おまとめローンの審査では、借り換える前のカードローンの返済が滞っていないかも重要なポイントです。返済が滞り始めていると、返済能力がなくなっていると判断されます。

おまとめローンであっても、返済能力がない人には融資はできません。

カードローンだけではなく、クレジットカードのショッピングや分割払いの支払いなど、まとめたい借入以外のお金の支払いに問題がある場合も要注意です。おまとめローンに申し込むまでに、長期延滞や債務整理などの問題があると、審査に通りにくくなります。

借入額や借入件数が多すぎないかも確認される

借入額や借入件数が多すぎると、おまとめローンの審査に通りにくい場合もあります。総量規制を超える借入も認められるおまとめローンですが、年収の3分の1を超える借入をすると返済が難しくなるのは事実です。

借入額はそこまで多くなくても、借入件数が多い人は困るとすぐにお金を借りる人だと思われ、返済をきちんとできるか疑われます。おまとめローンでは追加の借入はできませんが、返済管理という意味で不利になるケースも見られます。

おまとめローンは3社程度の借入をまとめるのを前提としていて、4社を超えると審査に通りにくい場合があるため注意しましょう。

おまとめローンの審査に通らない人の5つの特徴と通りやすくする対策

先程紹介した内容を元に、おまとめローンの審査に通らない人の特徴をまとめます。

- 申し込み条件に合わない商品に申し込んでいる

- 安定収入がない

- 在籍確認ができない

- 返済が滞っている

- 借入額や借入件数が多すぎる

上記の特徴に対して、できる対策法を紹介します。

おまとめローンの申し込み条件を確認して申し込み先を決める

おまとめローンには条件が付けられている場合があるため、申し込み条件を確認して申し込み先を決めましょう。特に注意したいのは、パートやアルバイト、自営業といった会社員以外の勤務形態の人です。

勤務形態や年収にルールが設けられている場合、自分に合わない商品を選ぶと審査に通りません。

安定収入がない場合は可能な範囲で対策を考えよう

安定収入がない場合は、仕事に関連することなのですぐに変えるのが難しい部分も多いでしょう。考えられる対策法は、以下の通りです。

- 就職や転職をしたばかりの人は勤続年数が長くなるまで待つ

- パートやアルバイトの人は派遣社員や正社員を目指す

可能な範囲で対策を考えても難しいなら、今のローンで新たな借り入れをせずに返済に集中する方法も考えましょう。

在籍確認を成立させるには申し込みのタイミングや相談が重要

在籍確認を成立させるには、申し込みのタイミングや相談が重要です。

事務所にいることが多く、自分が電話に出る機会があるなら、出社前や休憩時間など自分がいる時に電話がかかってくるタイミングで申し込む方法があります。申込先に相談して、時間の指定ができるなら自分がいる時間帯に電話をしてもらってもよいでしょう。

外回りに出ている人や電話を取る部署にいない人は、電話を取る可能性がある社員に電話に対応してくれるよう相談しておくと安心です。

お金を借りることを人に知られたくない場合は、クレジットカードの審査の電話だと伝えると不自然に思わずに言い訳ができるでしょう。

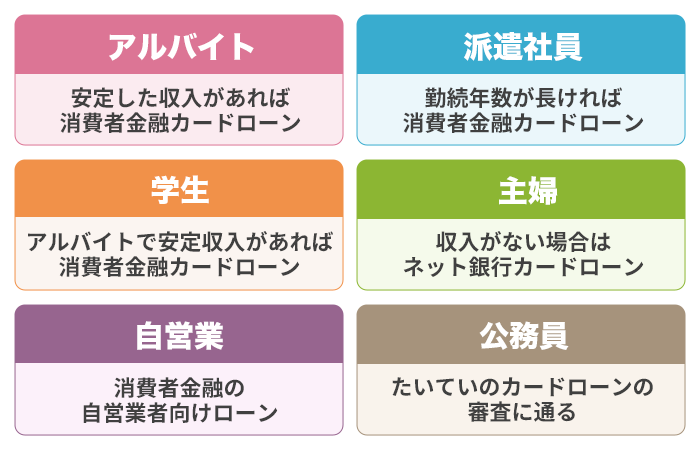

【ライフスタイル別】私にあったカードローンを見つける

働き方や雇用形態などによって、向いているローンも違います。私が申し込めるカードローンは?と迷っている方もいると思いますが、もっとも間口が広いのは消費者金融カードローンです。

お金を借りる方法についてもっと詳しく知りたい、自分にあった商品を知りたいという人は、こちらの記事「お金を借りる」もぜひご覧ください。

アルバイトでも安定収入があれば消費者金融カードローンに申し込める

以下の5社は、アルバイトでも申し込み可能と明記されています。

- SMBCモビット

- プロミス

- アコム

- アイフル

- レイク

ただし、単発のアルバイトだけでは収入が安定しているとはいえないため、働き方には注意が必要です。

安定性をアピールするためには、定期的にシフトに入れる仕事で、なおかつ最低でも3ヶ月、できれば半年以上は勤務を続けてから申し込みましょう。

派遣社員は勤続年数が長ければ消費者金融カードローンがおすすめ

消費者金融カードローンは、派遣社員でも収入が安定していれば申し込み可能と明記されています。

収入が高い必要はないので、正社員でなくても審査通過の可能性は十分あります。

銀行カードローンは年収の額が重視されることもありますので、安定性を重視して融資してくれる消費者金融の方が審査通過の可能性が高いでしょう。

アルバイトと同様に収入が安定していることをアピールしたいので、短期派遣という形で働いている人は、一つのところでできるだけ長く働いてから申し込むようにしましょう。

学生でもアルバイトで安定収入があれば消費者金融が利用できる

銀行カードローンは、「学生不可」としているものもありますので、消費者金融カードローンの方がおすすめです。

ただし、年齢に注意です。消費者金融の中でも、18歳からと20歳からの2つがあり、20歳からとなっていれば大学生で安定収入があっても申し込めません。

消費者金融でも不安な人は、学生ローンを利用するのもおすすめです。

大学生の借金記事もご覧ください。

主婦はネット銀行カードローンがおすすめ

主婦でも自分の収入があれば、消費者金融カードローンに申し込むことができます。年収の高さはあまり問題ではなく、安定したパート収入があれば審査通過の可能性は十分あります。

もし、全く仕事をしていなくて自分自身の収入がない人は、消費者金融カードローンに申し込むことはできません。その場合は、ネット銀行カードローンがおすすめです。

- 楽天銀行スーパーローン

- イオン銀行カードローン

- PayPay銀行カードローン

は、専業主婦でも申し込み可能としています。配偶者に安定した収入があることが条件ですが、自分の名義で申し込みますので、配偶者の勤め先に電話が行くこともありません。

自営業は銀行より消費者金融の自営者向けローンがおすすめ

銀行カードローンはどうしても審査が厳しめの傾向にありますので、消費者金融の方が審査通過の可能性は高いです。

- SMBCモビット

- プロミス

- アコム

- レイク

は、Q&A等で自営業者もOKと書いてあります。

アイフルは、あえて「自営業OK」とは書いてありませんが、定期的な収入があれば申し込みはできます。

審査通過のために、あえて確定申告書や納税通知書などを提出し、収入の安定性をアピールするという方法もありです。

公務員ならたいていのカードローンがOK

公務員は正社員よりも審査で有利になります。収入の安定性では右に出る者がいないので、申し込めないカードローンはまずありません。

ですから、審査の早さ、即日融資という点を重視するなら消費者金融カードローン、金利の低さを重視するなら銀行カードローンがおすすめです。

また、手続きの簡単さ、スマホ一つで全てを済ませたい人はスマホアプリのローンも良いでしょう。

借りる前に知っておきたいカードローンの基礎知識

ここまで、たくさんのカードローンをご紹介してきました。カードローンを利用したことのない人のために、覚えておいて欲しい基礎知識についてお話しします。

カードローンは担保・保証人なしで借りられる

カードローンは一般的に担保が不要です。保証人も必要ありません。

借主の返済能力を信頼してお金を貸してくれるので、本当に返せるのかどうか、厳正に審査が行われるのです。

利用目的はなんでも良い

一般的なローンは、たとえば「マイカーローン」ですと、車を購入したり、車検を受けたり、その目的にしか借りたお金を使うことができません。

カードローンはフリーローンと呼ばれることもあり、借入の目的は問わず、生活費でも遊ぶお金でも使い道は自由です。

融資限度額以内なら何度でも借りられる

マイカーローンなど使い道が決められているローンは、一度借りたお金を全て返済するまで追加の融資は受けられないのが基本です。

それに対し、カードローンは決められた限度額内であれば、何度でも借り入れができます。最初に借りたお金を返済できていなくても、融資限度額に余裕があれば追加で借り入れもできます。

クレジットカードのキャッシングとの違い

カードでお金を借りる方法として、クレジットカードのキャッシング枠を利用する方法があります。

カードを使ってお金を引き出すのは同じですが、若干の違いがあります。

クレジットカードのキャッシング枠はあくまでもクレジットカードに付帯しているサービスであり、ショッピング利用可能枠の一部が当てられています。

たとえば50万円のショッピング利用枠のうち、10万円のみキャッシング枠になっているので、そのカードの限度額いっぱいお金を借りられるわけではありません。

それに対してカードローンはローン専用の商品ですので、限度額が比較的高めです。ある程度纏まったお金を必要としている人は、カードローンの方が良いでしょう。

クレジットカードをお探しの方は、おすすめのクレジットカード記事をご覧ください。

年会費無料クレジットカードやポイント還元率高いクレジットカードなど、希望にあわせて選べるように、おすすめのクレジットカードを厳選して紹介しています。

消費者金融カードローンと銀行カードローンの違い

消費者金融カードローンは審査が早く、即日融資も可能です。ほとんどの商品がWEB完結可能であり、手続きが簡単なのがメリットです。

「消費者金融おすすめ」ではランキング形式で便利なカードローンについてご紹介していますので、こちらもぜひ参考にしてください。

一方で、金利が高めなのが気になる点です。初めて申し込むときには一般的に上限金利が適用されますので、18.0%前後となります。

銀行カードローンは即日融資ができないものの、金利が低いのが魅力です。

また、自分が口座を持っている銀行ですと、キャッシュカードをそのままローンカードとして利用できたり、銀行の利用状況によって金利が下がったりすることもあります。

初めてカードローンを利用する人のためのQ&A

カードローンを利用するためには、必ず審査を受けます。審査を通過しなければ契約ができません。

審査を受けるのが不安、無事に審査を通過できるのか?と不安をお持ちの方は、以下のことに注意をしてください。

仕事をしていなくても借りられる?→無職では借りられない

カードローンでは返済能力が重視されます。ですから、仕事をしていない、全く収入がないという人は申し込みができません。

専業主婦(夫)で配偶者に安定した収入があれば申し込みができるカードローンもありますが、いずれにしても収入が必要です。

無職の人がお金を借りるには、担保が必要です。なんとかしてお金を借りる方法を探している人は、こちらの記事「お金がない」もぜひご覧ください。

審査が早いから誰でも借りられる?→審査が甘いカードローンはない

審査が早い=審査が甘いと勘違いしてしまう人がいますが、決してそのようなことはありません。

返済能力があるかどうかを厳正に審査していますので、返済能力が不十分だと判断されれば審査に落ちてしまいます。

また、現在は仕事をしていて十分な収入があっても、過去に滞納などの金融事故を起こしている人は、信用情報に傷があって審査に通らないことがあります。

審査が早くても簡単に通過することはできないため、もしどうしてもカードローンの審査に通らないという人は、自分で収入を増やす方法も探ってみてください。

こちらの記事「お金を稼ぐ」ではお金を稼ぐ方法を複数ご紹介していますので、ぜひ参考にしてください。

どのくらい借りられる?→審査に通っても年収の3分の1までしか借りられない

消費者金融カードローンは500万円〜800万円と融資限度額が高いですが、これはあくまでも上限額であり、誰でもこの金額が借りられるわけではありません。

総量規制という決まりがありますので、融資限度額はその人の収入に応じて決められ、収入の3分の1までとなっています。

返済が遅れたらどうなる?→遅延損害金が発生する

カードローンでお金を借りたら、返済日が必ず決まっています。その返済日を1日でも過ぎてしまうと、遅延損害金が発生します。

遅延利息は通常の金利よりも高いため、1日も早く返済することが大切です。

遅延損害金は、下記の式で計算することができます。

遅延損害金=延滞元金×遅延損害金利率÷365日(うるう年の場合は366日)×延滞日数

引用元:カードローンの返済を延滞したらどうなる?対処法と滞納を防ぐコツ ローンノート

カードローンは条件もさまざま!早さ、金利、アプリなど目的に合わせて選ぶ

今回は、さまざまなカードローンのおすすめをご紹介しました。審査が早く即日融資ができるもの、金利が低いもの、スマホアプリが便利なものなど、それぞれの商品に特徴があります。

カードローンに求めるものは人それぞれですから、何を重視したいのかによってあなたにぴったりのカードローンは違ってきます。

また、働き方やライフスタイルによっても適したカードローンが違います。今回は、働き方によるおすすめもご紹介しましたので、ぜひ比較検討してみてください。

-

傅 禕婷(ふう いてぃん) 2級ファイナンシャル・プランニング技能士

FPサテライト株式会社

上海出身、東京都在住。上海の大学を卒業後、日系の広告代理店に9年間勤務。 2015年に来日、結婚をきっかけに家計管理を任され、日本の税制や保険などに興味を持ち始める。 お金の知識を豊富にしたく、世の中の複雑な経済の仕組みを知りたいため、FP2級を取得。今後はFP1級やCFPも目指している。 現在はインバウンド業界に従事しながら、FPとしても活動中。 -

安部 智香

安部智香ファイナンシャルプランニングオフィス 代表

1967年生まれ。京都市在住。

短大卒業後、証券会社に勤務。 証券会社在職中は、約500名のお客様の資産運用のアドバイスを担当。

結婚退職後は、証券会社在職中に得た知識を活かし投資による資産形成を行っていたが、周りの主婦の中の大半の方は、投資の方法を知らないことに気付く。 そのため、「もっとお金のこと、家計のこと、資産運用のことを伝えたい」という思いで、ファイナンシャルプランナーの資格を取得。 現在は個人事務所を立ち上げ、個別相談、執筆業務、マネーセミナー講師として活動中。

著書に「幸せなお金持ちになるマネーレッスン♪」 (パブラボ)「今日から始める!誰でも『幸せなお金持ち 』になる方法」(プローパス)

■ファイナンシャルプランニング技能士2級

■AFP(日本FP協会認定)

■一種外務員資格

この特集ページなら、5分であなたの希望の条件にぴったり合うおすすめのカードローンに出会えます!